(艺术指导和设计: Jean-Dominique Lavoix-Carli)

2023 年 12 月,二十二国政府和核工业决定到 2050 年将核能增加两倍。如果我们要实现这一目标,那么相应的铀供应必须充足。

全球有足够的铀来实现这些目标(见 铀与核能复兴).现在,每个国家还必须根据其发展核能的计划,及时获得充足的铀供应 (铀需求的未来--中国的激增).

- 新太空竞赛 (1) - 金砖五国与太空采矿

- 美国核复兴所需的铀:满足前所未有的需求 (1)

- 突尼斯 ESFSI 早期预警系统和指标高级培训第五年

- 迈向美国核复兴?

- 战争中的人工智能 (3) - 中东的超级战争

- 战争中的人工智能(2)--为中美战争做准备?

- 尼日尔:法国核能未来的新威胁?

因此,我们需要根据每个国家目前和计划未来的需求,评估其目前和未来的供应情况,而这种情况所处的政治和地缘政治环境不再是冷战结束后众所周知的和平环境,恰恰相反,是日益紧张和充满敌意的环境。

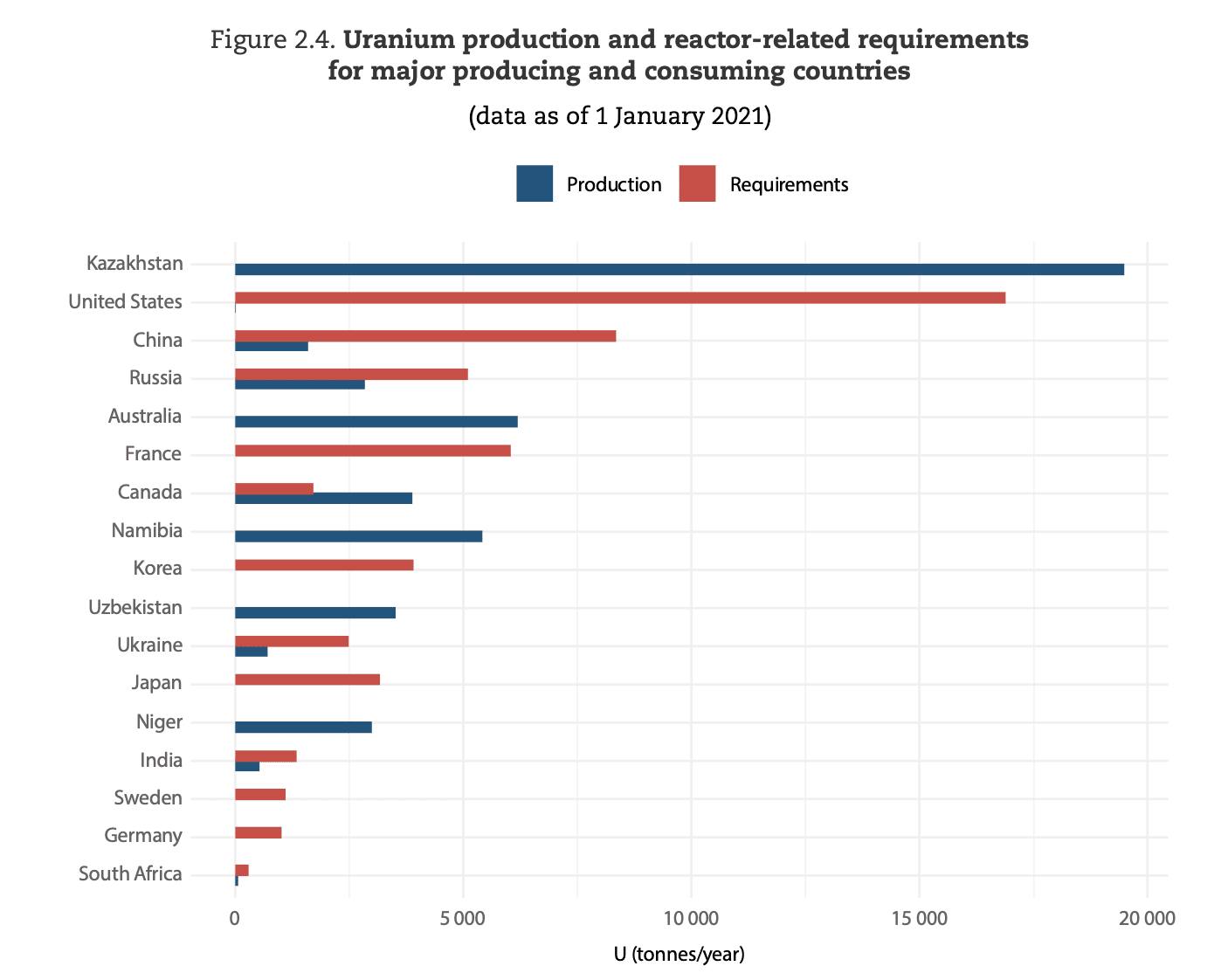

在本文中,我们将重点评估每个国家的潜在供应量。首先,我们提出一个 经典方法 这与生产国和消费国的观点有关。为了更好地理解国家间可能产生的紧张关系,我们在这一经典方法中添加了第三个变量,表明铀供应对每个国家的重要性。

其次,我们解释说,要了解铀供应方面可能发生的情况,特别是就政治和地缘政治而言,我们需要考虑参与铀供应的行为体,即不仅是国家,而且首先是铀矿公司。因此,我们将介绍采矿参与者。 矿业演员.

最后,在前两个部分的基础上,我们得到一个 重新审视 每个国家的铀储量和资源,包括海外铀持有量。从这个角度可以更好地理解铀供应安全。它允许更好的战略和规划,包括对外关系、对国内政治的影响和未来的反馈影响。核工业领域的所有参与者都应关注这些问题。

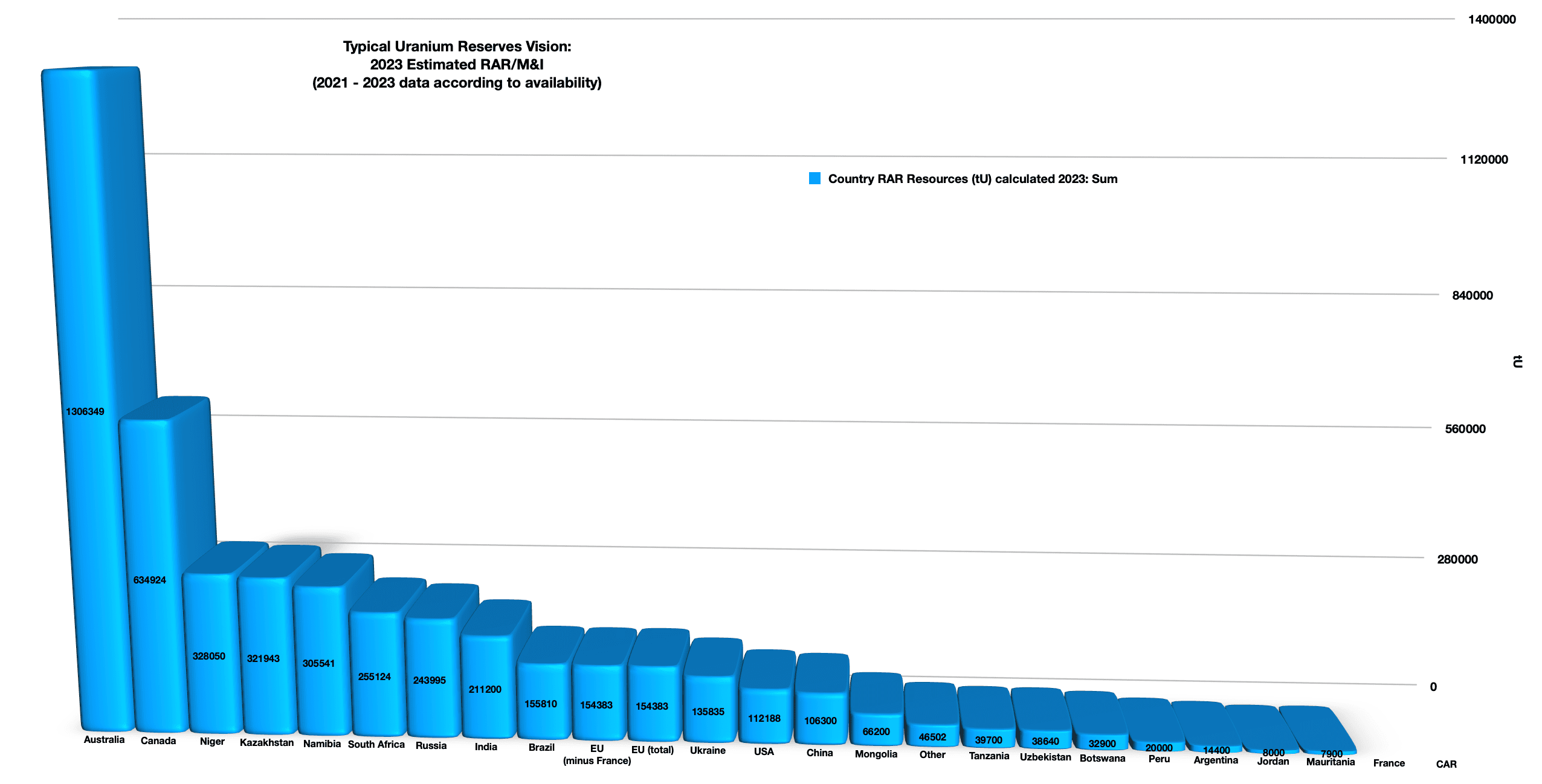

铀供应的经典愿景

根据传统的生产国与消费国模式,在评估一个国家的铀供应安全时,我们要看每个国家的铀储量和资源。这些储量和资源是根据铀矿中可按照铀价回收的铀量,以及人们对铀矿知识的准确性和确定性估算的(如核能机构(NEA)/国际原子能机构(IAEA)、 2022 年铀:资源、生产和需求 (红皮书)经合组织出版社,巴黎,2023 年;关于生产者与消费者模式,见第 99-136 页)。

使用官方的国际铀生产参考标准、 2022 年铀:资源、生产和需求 (红皮书) 根据 NEA/IAEA 提供的数据,我们可以得到最确定的资源,即所谓的 "合理保证资源 (RAR)"(见 术语表 下同)的最高价格范围,如下图所示:

然后,将这些资源与各国每年的铀需求量进行比较。因此,一些国家被视为当前和未来的进口国,而另一些国家则是出口国。

例如,澳大利亚不使用核能,事实上,尽管经常进行辩论,但法律禁止使用核能(英联邦科学与工业研究组织--CSIRO,"澳大利亚能源领域的核能问题",2023 年 12 月 20 日)。然而,澳大利亚生产铀,而且储量巨大,居世界首位。因此,澳大利亚不仅在 2020 年成为世界第二大铀出口国,而且在 2021 年和 2022 年成为世界第四大铀出口国(《世界能源报告》)。2022 红皮书,第 77 页;WNA,"世界铀矿产量",2024 年 5 月 16 日)。它也很有可能在未来成为一个非常大的净出口国,甚至可能是最大的净出口国。

另一方面,法国境内没有任何铀资源。然而,法国是主要核能生产国之一,目前位居世界第二。在未来,根据我们的基本假设,它将升至第三位,然后是第四位(见 Helene Lavoix、 铀需求的未来--中国的激增, The Red Team Analysis Society2024 年 4 月 22 日)。因此,目前在法国生产核能估计每年需要 8232 吨单位(WNA、 2023 年核燃料报告2023 年 9 月)。因此,按照传统观点,法国目前和未来都是铀的净消费国。改善这种状况的唯一出路是技术上的,例如燃料再循环。

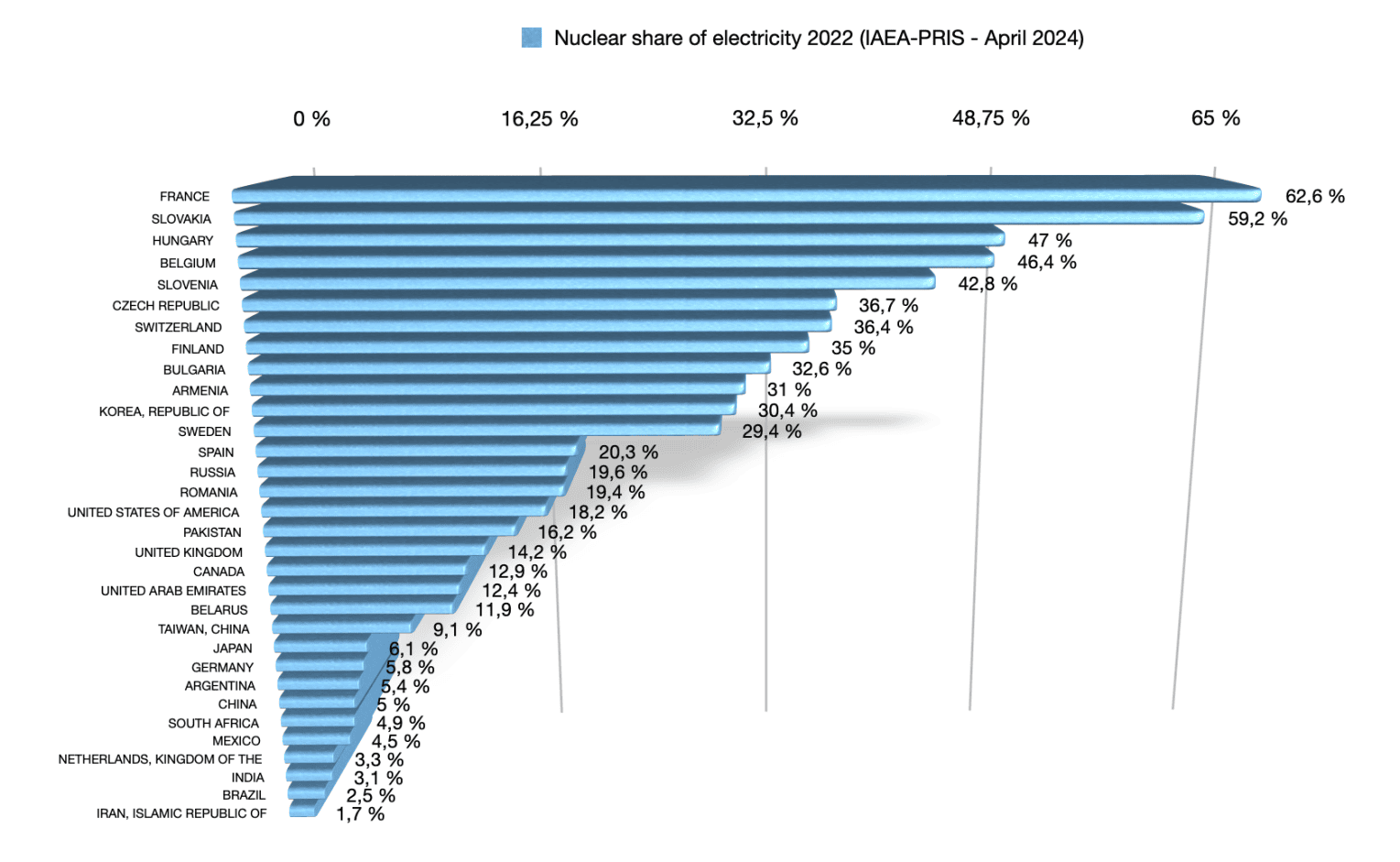

如果我们关注的是安全问题,那么我们可以通过考察核能对一个国家的重要性来改进这种方法。这里最有趣的指标是核能在一国电力中所占的份额。事实上,举例来说,如果核能占一个国家发电量的 1%,那么问题就不大。核能发电量占比越高,与核能相关的所有问题的利害关系就越大。下图显示了 2022 年全球的核电份额(数据来源 IIAEA-PRIS - 28/04/2024).

因此,在 2022 年,法国的核能发电量将达到世界最高水平,即 62,6% (IIAEA-PRIS - 28/04/2024根据传统分析,中国是铀的当前和未来净消费国。因此,铀以及更广泛意义上的整个核工业在安全方面将是高度敏感的问题。

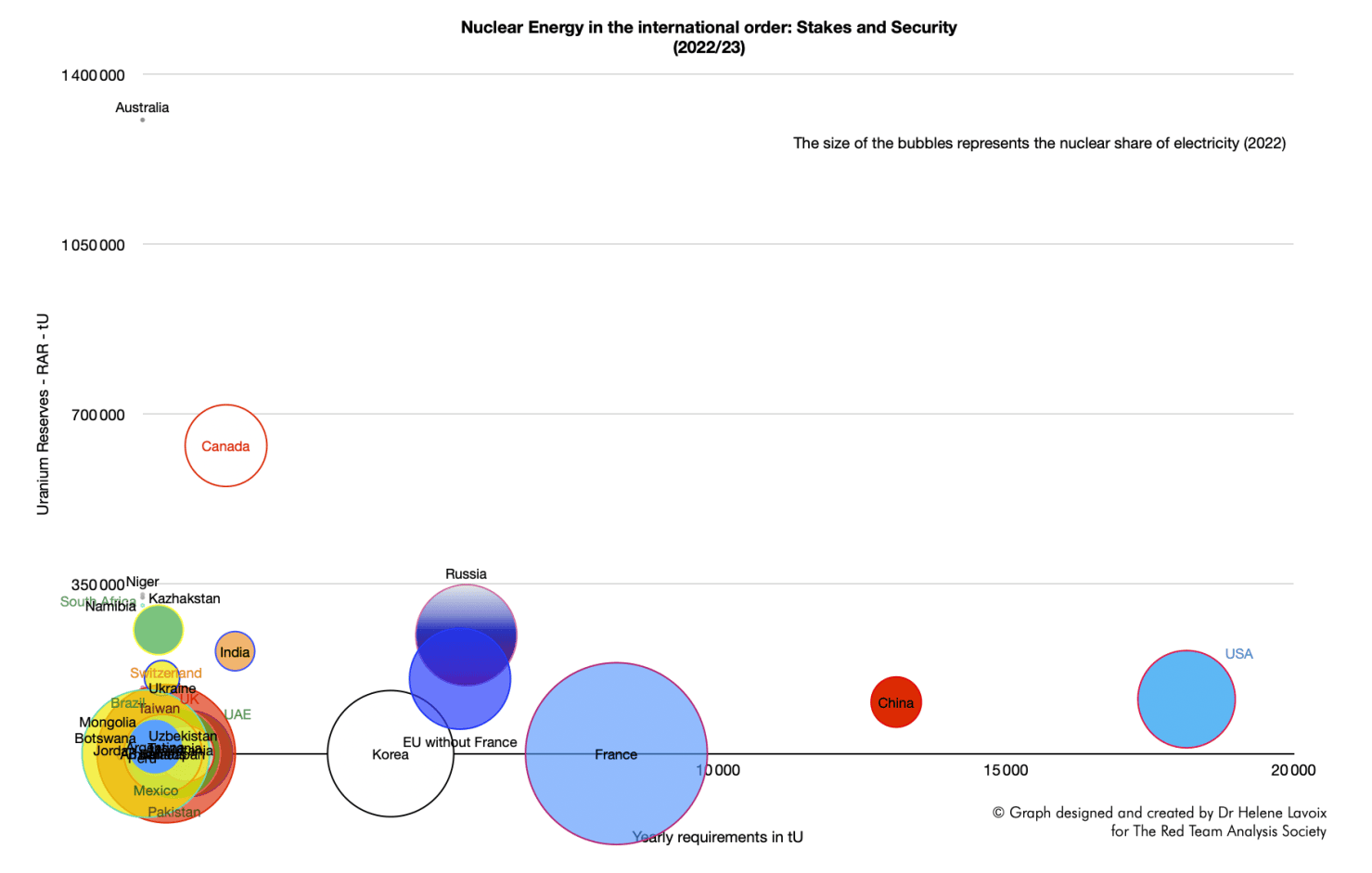

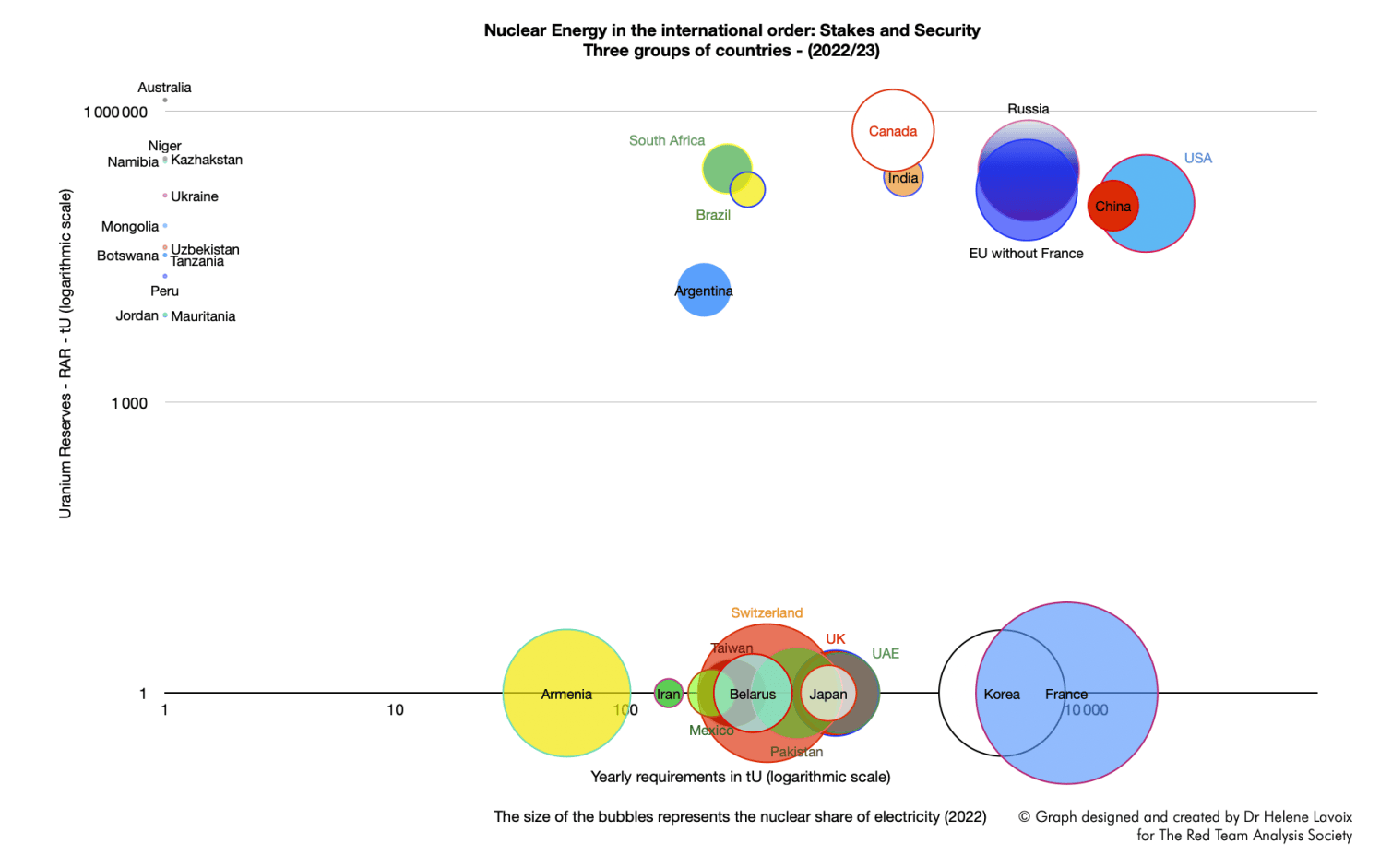

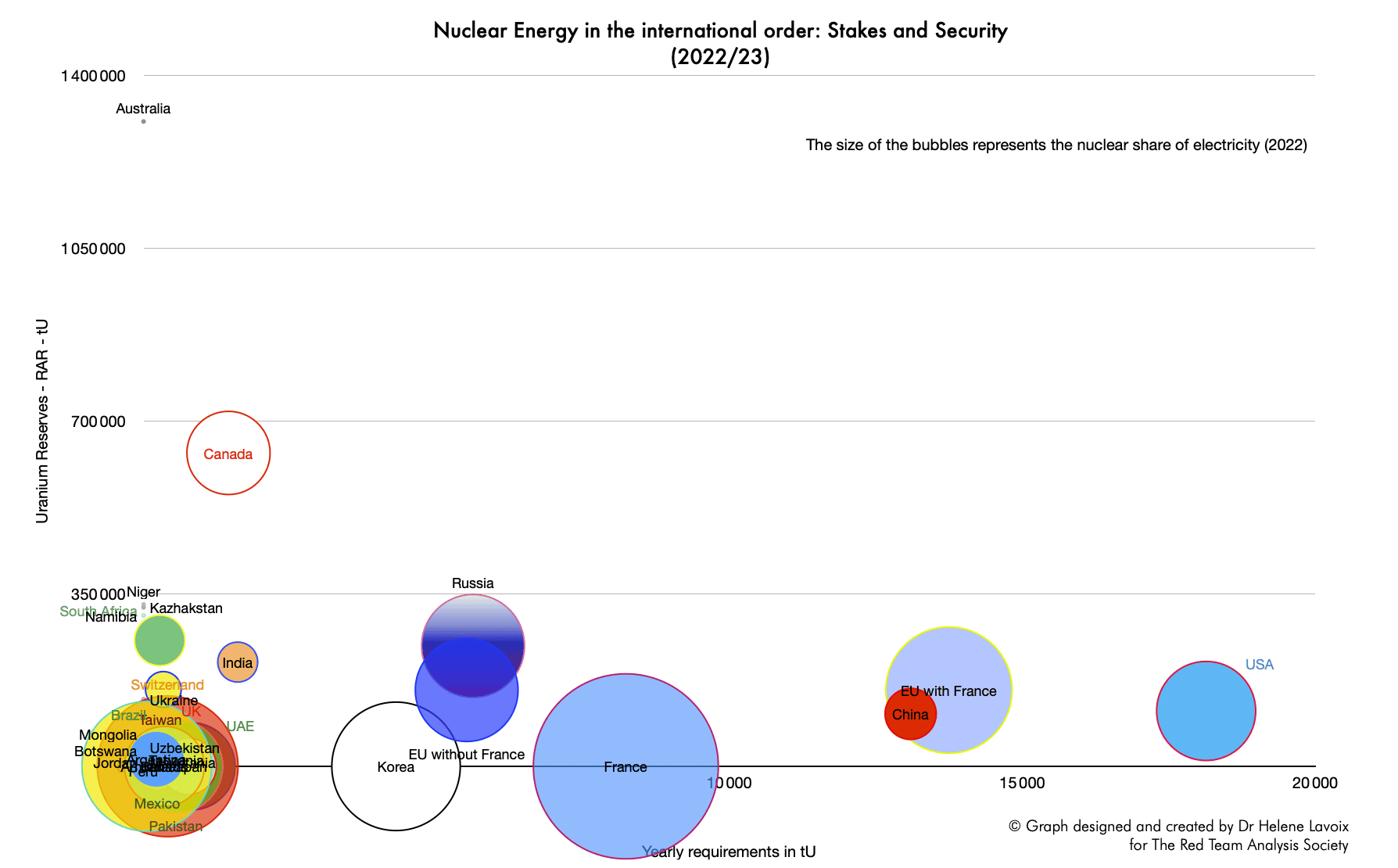

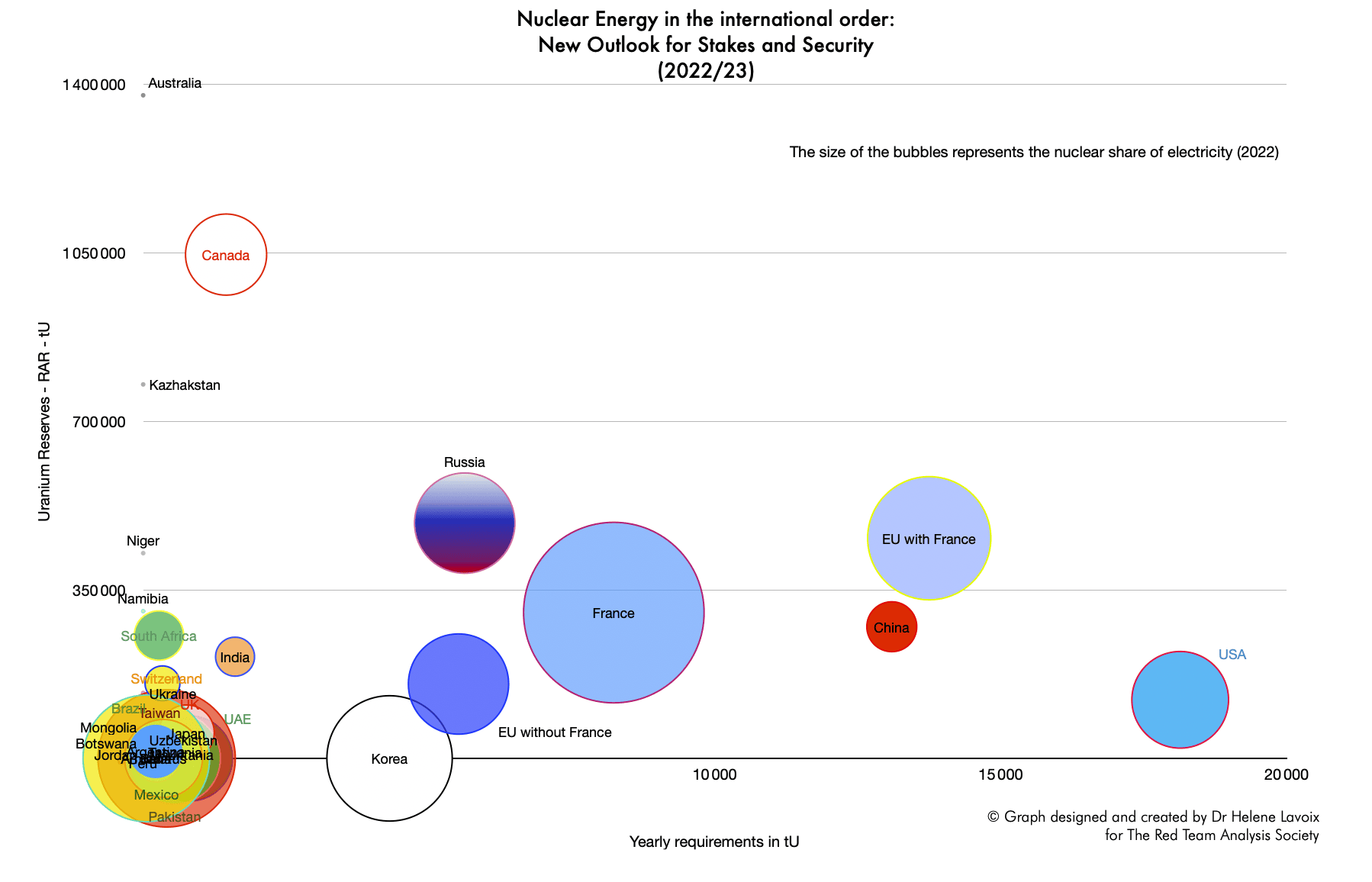

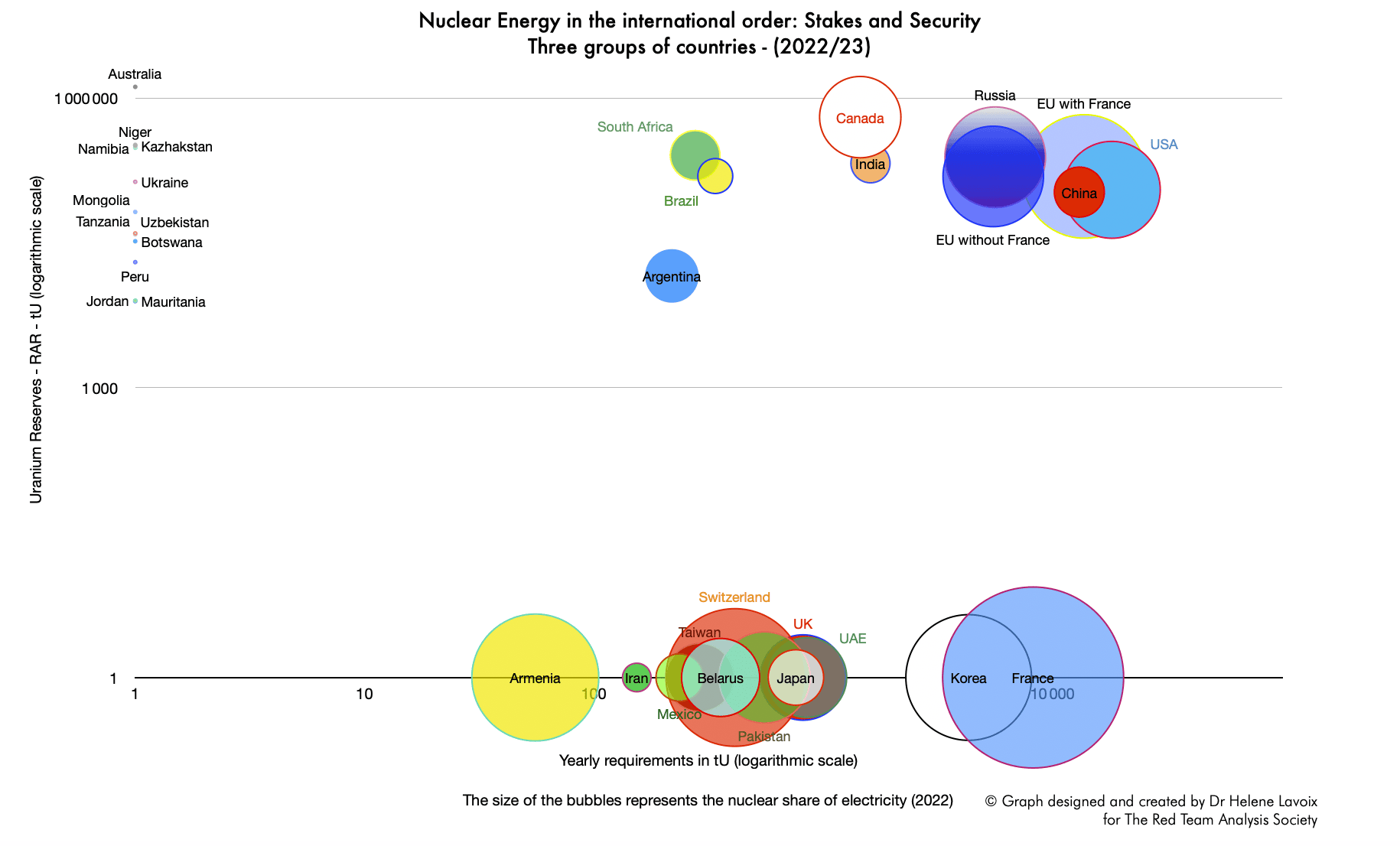

如果我们将这种方法应用于世界各国,就会得到以下两张图表。第一个图表的坐标轴采用线性比例尺,第二个图表的坐标轴采用对数比例尺:

第一张图表强调了不同的情况。美国是最大的消费国,储备不多,但在核能方面的利益相对较高,而中国的情况类似,但目前在核能方面的利益较低。这意味着中国的地位更加稳固。俄罗斯、欧盟(不含法国)、法国和韩国构成第二组,其中俄罗斯和欧盟(不含法国)在储备方面的地位要高得多。加拿大的地位均衡而稳固,澳大利亚尽管拥有巨额储备,但可能并不担心。

有趣的是,当我们使用对数标度时,明显出现了三组国家。核能对其具有高度或相对高度利害关系的消费国,位于图表底部。与核能无利害关系的供应国--当然这并不考虑铀在贸易中的重要性--位于图表左上角。最后,与核能有利害关系但地位相对稳固的国家位于图表右上角四分之一处。

我们注意到,没有法国的欧盟似乎比法国拥有更好、更安全的地位,与俄罗斯不相上下。如果俄罗斯的储量更高,核能对俄罗斯来说也更重要。

无论多么有趣,就此打住都会产生误导。事实上,这种经典方法并没有考虑铀的供应方式。它没有考虑参与开采的行为者。(1)

铀矿开采者的独特世界

铀通过采矿和选矿供应给世界,而采矿和选矿则由公司完成。世界上主要有几家大型矿业公司,以及大型核集团的大型实体和小型矿业公司。

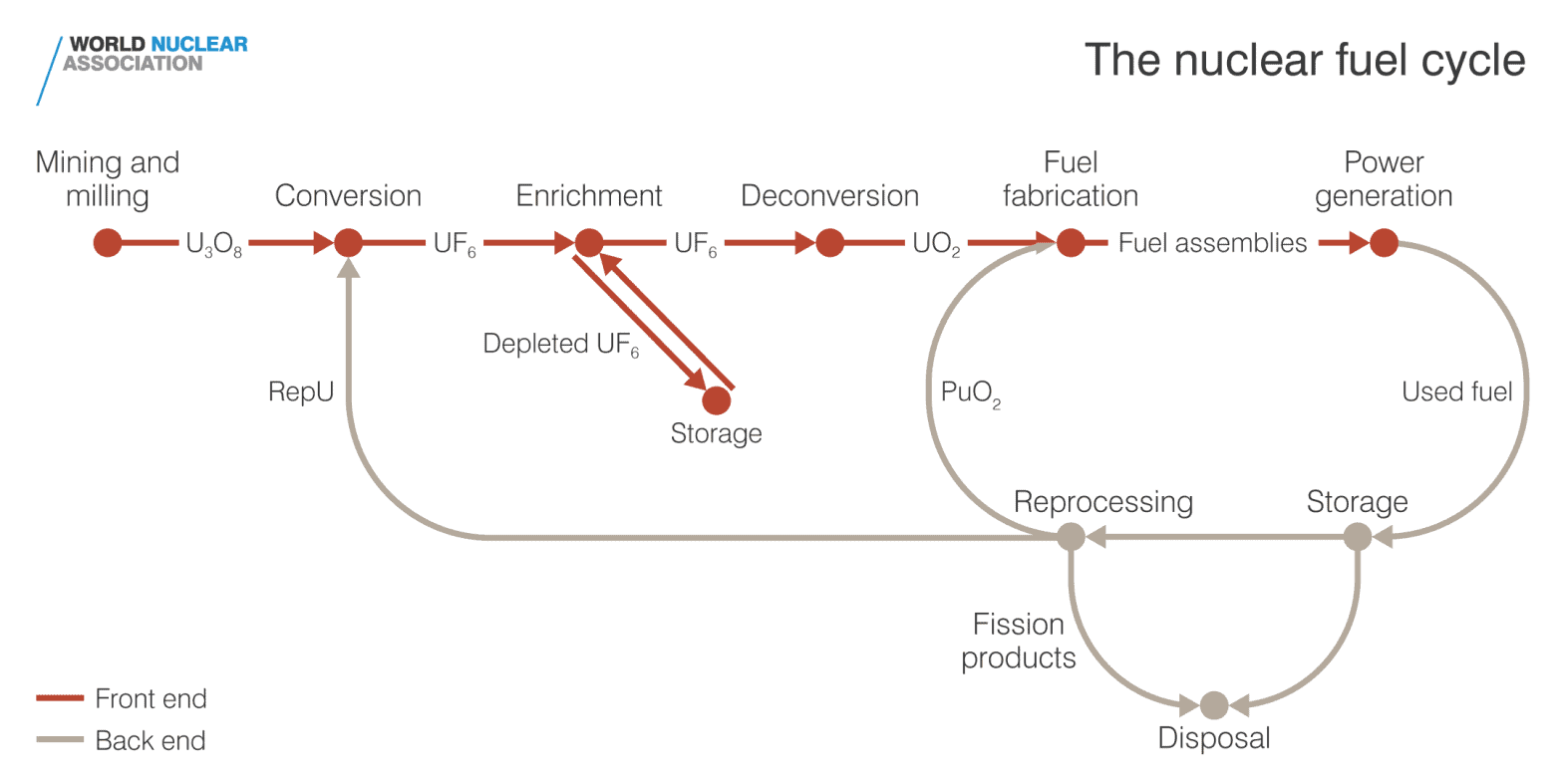

这些公司有的是国有企业,有的是私营企业。它们通常通过与其他公司建立合资企业的方式开展工作,其中一家公司带来属于本国领土的矿山,另一家公司带来勘探、采矿、制粉方面的知识和技术,有时还带来燃料循环其他步骤的知识和技术(见 H Lavoix,"燃料循环")。铀与核能复兴“, The Red Team Analysis Society2024 年 4 月 9 日)。

因此,矿业公司在相应的采矿许可证有效期内拥有矿山或部分矿山,从而拥有与这些矿山相对应的铀储量和资源。

如果我们看一下对一个国家的后果,我们可以认为,铀的供应,包括储备,可能是领土内的,也可能是领土外的。如果铀矿位于本国领土上,则属于属地供应。这是传统和显而易见的理解。但是,如果一个国家的公司在境外拥有采矿许可证,也可以是域外的。该国对该公司的控制力越强,铀就越有可能被视为域外资源,而不是通过市场动态向所有人提供的资源。

三类铀矿开采公司

我们有三类矿业公司。

首先,我们有非常大的公司,具有西式的公司结构。

此外,还有一些与前一类公司相比 "规模较小 "的矿业公司,但它们都是大型核工业集团的一部分,这多少让人想起以前的 Kombinat (Комбинат) 模型。此外,新的 Kombinats 还包括在其行动中使用财政激励措施和一揽子合作计划。俄罗斯和中国的情况大致如此。

另一方面,法国奥拉诺公司是一家国有企业,从事与整个核燃料循环有关的许多活动,并与其他国有企业有着特殊的联系,如 EDF (电力供应商)和 Framatome (核电站设备、服务和燃料的设计和提供--80.5% 属于 EDF),更不用说 原子能和替代能源委员会(CEA) (法国国有能源研究与创新机构)。因此,它可以被看作是西方公司和法国公司之间的中间地带或两者的综合体。 Kombinat.最近,Cameco 公司购买了西屋公司的股份(见下文),凸显了该公司对这一方法的兴趣。

属于这两类的公司--西式公司结构和 Kombinat - 是铀矿开采的主要企业行为者。全世界只有七家这样的公司。

最后,我们还有一些规模小得多的公司,通常被称为 "初级矿业公司",通常以一个矿山或项目为中心。初级公司也可能被更大的公司控股,这有可能赋予它们发展的权力。它们还可能成为友好或敌意收购中的股份。

由于矿业公司的业务不同,公布的数据也不同,因此很难对它们进行排名。不过,如果以 2023 年铀矿开采收入为主要指标,那么最大的铀矿开采公司是哈萨克斯坦的 Kazatomprom 公司,其次是加拿大的 Cameco 公司,然后是法国的 Orano 公司。

来自俄罗斯或中国的铀矿开采收入似乎要少得多,但也很重要。不过,即使有数据,也很可能没有可比性。然后,我们提到乌兹别克斯坦,尽管没有关于铀矿开采收入的具体数据。

如果我们看一下 2022 年每个公司和国家的铀产量(见 WNA,"世界铀矿产量根据 "卡扎菲矿业公司"(Kazatomprom)的最新排名("卡扎菲矿业公司",2024 年 5 月 16 日),三大矿业公司的排名相同,其次是中国的中广核(CGN)--第 4 位和中核集团(CNNC)--第 7 位,俄罗斯的铀一公司(Uranium One)--第 5 位和 ARMZ 公司--第 9 位,乌兹别克斯坦的纳沃伊(Navoi)--第 6 位,澳大利亚的必和必拓(BHP)--第 8 位,美国通用原子能公司(General Atomics/Quasar)--第 10 位。Quasar 公司的产量占 Kazatomprom 公司产量的 15%。

最大的 "西式 "铀矿公司

Kazatomprom (哈萨克斯坦)

国家原子能公司(NAC) Kazatomprom哈萨克斯坦国家核工业公司(NAC Kazatomprom)成立于 1997 年,是哈萨克斯坦的国家公司,负责与核工业以及稀有金属相关的所有业务。2018 年,NAC Kazatomprom 私有化战略启动。2024 年,哈萨克斯坦国家财富基金、 萨姆鲁克-卡兹纳 卡扎姆公司持有该公司 75% 的股份,其余股份在伦敦证券交易所和阿斯塔纳国际证券交易所交易。Kazatomprom 公司通过与其他公司的合资企业覆盖了整个核燃料循环。

2022 年,铀矿开采占公司收入的 85%,2023 年为 82%(2023 年年度报告第 47 页)。2022 年,Kazatomprom 公司在采矿市场的收入为 221TP8,生产了 11.373 吨八氧化三铀,2023 年为 201TP8,生产了 11.169 吨八氧化三铀(同上,第 7-10 页)。2022 年的收入为 100,171,000,000 坚戈(224,816,000 美元;210,935,000 欧元),2023 年为 143,4635,000 坚戈(323,324,000 美元;300,177,000 欧元)(同上)。

卡梅柯(加拿大/萨斯喀彻温省)

Cameco 是一家加拿大私营公司。更确切地说,它是一家来自萨斯喀彻温省的 "私有 "公司,在加拿大的大部分土地和勘探许可证位于萨斯喀彻温省北部。1988 年 Cameco 公司成立时,发行了一种特殊类型的股票,即 "B 股","占股本的 $1,[这]使股东有权对任何将 Cameco 公司总部迁往萨斯喀彻温省以外的地方的建议进行单独投票"(第 147 页)。这表明 Cameco 公司与萨斯喀彻温省之间有着非常紧密的联系,尽管它确实是一家私人公司。

此外。 皇冠投资公司 是萨斯喀彻温省政府用来管理其金融和商业皇家公司及其在私营部门企业中的少数股权的控股公司。 皇冠投资公司 持有 Cameco 0.15% 的资本。同时,Cameco 的总裁兼首席执行官 Tim S. Gitzel 来自萨斯喀彻温大学(也曾在 Orano 担任过领导职务)。

Cameco 的活动涵盖核燃料循环的整个前端,从勘探、采矿和制粉到燃料制造和转换,并参与了以下项目的开发工作 激光富集 (尚未商业化)。

其客户是 15 个国家的核电企业。Cameco 的铀产量占世界总产量的 16%(八氧化三铀的总销售承诺超过 2.05 亿磅),其初级转化设施占世界总转化设施的 21%(六氟化铀的总销售承诺超过 7500 万公斤)。此外,该公司于 2023 年 11 月完成了对西屋公司 49% 的收购。该公司 2023 年的营业额(按加拿大计算的收入)为 258.8 万加元(约合 188.7 万美元;177.0 万欧元),采矿和制粉占其 2024 年预期收入的 84.5%(约合 1.5 亿加元)。卡梅柯 2023 年年度报告).

奥拉诺(法国)

奥拉诺 奥拉诺公司是一家法国国有企业,成立于 2017 年,由已停业的阿海珐公司重组而成,后者由 2001 年的 Framatome 公司、Cogema 公司和 Technicatome 公司合并而成,所有这些公司都源于二战后法国在核能方面的选择。Orano 公司活跃于核燃料循环的各个阶段--前端(包括浓缩)、后端(如后处理和回收)、矿山退役、核材料运输和物流。法国政府持有 90% 的奥拉诺股份,日本核燃料有限公司和三菱重工也分别持有 5% 的股份(2023 年年度报告,第 246 页)。

奥拉诺公司 2023 年的营业额(收入)为 477.5 万欧元(508.8 万美元)。采矿业占营业额的 2762%(131.9 万欧元;140.55 万美元)。

铀一公司(俄罗斯)

2007 年 俄罗斯原子能公司俄罗斯国家原子能公司改组为国营公司(K. Szulecki, I. "Overland, I. "乌克兰战争背景下俄罗斯的核能外交及其对能源安全的影响“, 自然能源 8, 413-421; 2023; Nikita Minin, Tomáš Vlček, "俄罗斯国家原子能机构对外战略的决定因素和考虑因素“, 能源战略审查,第 17 卷,2017 年,第 37-44 页)。它不仅提供核燃料循环的所有阶段,还建造和出口核反应堆,同时提供一揽子融资计划(同上)。

2023 年,俄罗斯原子能公司(Rosatom)的收入将达到 2730 万美元 (塔斯).

俄罗斯国家原子能公司(Rosatom)持有股份公司原子能电力公司(Atomic Energy Power Corporation)100% 的有表决权股份。JSC Atomenergoprom). JSC Atomenergoprom 持有 222 家公司的股份。它涵盖了从采矿到发电的整个核生产周期。根据其财务报表,2022 年,该公司的铀产量为 14%,在市场上排名第二。2022 年,其总收入达到 13965 亿卢布(按 2022 年平均汇率 1 美元=69.8957 卢布计算,"相当于 "1997977 万美元),采矿收入(包括但不限于铀)为 247 亿卢布(按 2022 年平均汇率计算,"相当于 "35338 万美元),其中 890 亿卢布("相当于 "12733 万美元)出售给 "外部客户(第 59 页和第 17 页)。

其主要矿业公司是 AtomRedMetZoloto(ARMZ)股份公司,直接持股 84 52%(其余股份属于俄罗斯原子能公司和 TVEL 股份公司)和 铀一集团.ARMZ 主要代表国内采矿 "部门",所有俄罗斯铀矿生产商都是 ARMZ 的一部分(国际文传电讯社," ")。俄罗斯原子能公司计划几年后开始在坦桑尼亚进行商业铀矿开采",2022 年 11 月 22 日)。2022 年,被称为 "俄罗斯国家原子能公司采矿部门 "的 ARMZ 的收入达到 247 亿卢布(按 2022 年平均汇率 1 美元 = 69.8957 卢布计算,"相当于 "3.5338 亿美元)。铀一集团 "负责......俄罗斯联邦以外的铀生产,是世界第四大铀生产商"(网站)。Uranium One Inc 原为加拿大公司,是 Uranium One 集团的间接子公司。2019 年(最新财务报表),铀一公司的收入为 3.94 亿美元。到目前为止,该公司主要在哈萨克斯坦开展业务。

ARMZ 还从事海外采矿。2011 年,在坦桑尼亚,ARMZ 铀控股公司通过收购 Mantra 资源公司获得了 Mkuju 河矿床。该资产随后转让给了铀一公司(国际文传电讯社," ")。俄罗斯原子能公司计划几年后开始在坦桑尼亚进行商业铀矿开采",2022 年 11 月 22 日)。

中核集团、中广核集团及其卫星(中国)

为中国运营的两大公司都是国有企业。

中国核能电力股份有限公司 (中国核工业集团公司(CNNC)负责监督中国所有民用和军用核项目。中核集团是 "一带一路 "倡议的参与者,并在此框架内开展合作(中核集团," ")。中核集团为 "一带一路 "倡议做出贡献“).

它是唯一一家供应国内铀的公司(WNA,"中国的核燃料循环",2024 年 4 月 25 日)。该公司通过其子公司中国铀业股份有限公司(CUC 或 CNUC,也称 Sino-U)在中国经营矿山,该公司还负责开发海外项目(同上,中核集团国际有限公司 "中国铀业",2024 年 4 月 25 日)。公司信息“).

CUC 主要持有全资子公司 CNNC Overseas Uranium Holding Limited("CNNC Overseas"),而 CNNC Overseas 持有 CNNC Int Ltd(同上)66,72%。后者作为间接全资子公司拥有前加拿大西部探矿者集团有限公司("西部探矿者")的铀矿项目。Western Prospector 的项目(铀和煤)位于蒙古(同上)。CNNC Overseas 向 CNNC Ltd 转让了尼日尔索米纳(阿泽里克矿山)的矿山。CNNC LtD 在香港证券交易所上市(同上)。CNNC Int Ltd 还充当铀交易商,包括 CNUC 的交易商。(2) 2022 年,中核国际有限公司的收入达到 5.679 亿港元(7 261 万美元)。

CUC/CNUC 通过合资企业或直接在海外拥有多个矿山和不同的项目,主要有 罗辛 纳米比亚罗星铀业 CNUC 移交信息 2019 年 7 月 25 日)。

中国通用核能公司(CGN) 在中国国务院国有资产监督管理委员会(国资委)的指导下拥有 中国通用核能有限公司 (CGNP)。后者是中国的核电平台。它拥有 中广核矿业有限公司 (CGNM) ,该公司收购了 CGN Global Uranium Ltd (CGNGU 于 2019 年成立,同时还持有 CGNM UK Ltd. 100 % 的股份。CGNGU 在国际市场上交易中广核的铀资源。中广核矿业英国有限公司通过与 Kazatomprom 公司的合资企业成立了矿业公司。 Ortalyk 有限责任公司该公司于 2011 年成立,持有哈萨克斯坦中央明库杜克和扎尔帕克矿区的开采许可证并进行开采。

2022 年,集团中国通用核能有限公司收入约 828.22 亿元人民币(1143.1 万美元)。2023 年 12 月,中广核矿业有限公司收入为 221 万港元(2.82 亿美元,2.63 亿欧元)。

除了持有和开采铀矿,中国还通过购买铀补充供应。例如,"2014 年 5 月,中国的中广核同意向乌兹别克斯坦购买 $8 亿美元的铀,直至 2021 年"(WNA,"中国的中广核同意向乌兹别克斯坦购买 $8 亿美元的铀,直至 2021 年")。乌兹别克斯坦的铀2024 年 4 月 2 日)。据中国海关报告,乌兹别克斯坦是仅次于哈萨克斯坦的中国铀供应国"(同上)。2018 年,奥拉诺也是中广核重要的天然铀供应国((奥拉诺中国网站).

我们还应该提到一家公司,如 北京中兴欢乐投资有限公司 (ZXXJOY 投资ZXJOY 投资公司),位于北京,专门从事包括铀矿开采在内的国际采矿项目,但并非只专注于铀矿开采。ZXJOY 投资公司与中兴通讯有关联,中兴通讯是一家部分国有的电信公司(ZXJOY 投资公司管理层;Raphaël Rossignol,"ZXJOY")。尼日利亚铀矿,俄罗斯的政变主谋“, 福布斯》杂志2024 年 3 月)。该公司主要参与了尼日尔(阿尔利特矿--见下文第三部分)和津巴布韦的铀矿开采项目。

新一轮克朗代克热潮?其他铀公司和项目以及初级公司

美国没有任何大型铀矿公司,到目前为止,似乎也很少参与国外矿山的运营(EIA、 铀营销年度报告2023 年;WNA,"美国铀矿开采和勘探",2021 年 11 月;核能机构(NEA)/国际原子能机构(IAEA)、 2022 年铀:资源、生产和需求 (红皮书)经合组织出版,巴黎,2023 年)。到 2023 年,主要的例外情况是私营公司 Quasar Resources(澳大利亚 - 四英里铀矿),隶属于 希斯盖特资源有限公司 一家铀矿开采澳大利亚公司(贝弗利矿),该公司实际上由以下公司控股 通用原子能公司GA是美国一家私人控股的大型能源和国防公司。2023 年,佐治亚州在《福布斯》中排名第 197 位。美国最大的私营企业(2023 年) 收入达 31 亿美元。

澳大利亚公司规模较小,主要在澳大利亚或纳米比亚运营。我们主要有 必和必拓集团有限公司该公司是一家跨国采矿和金属公司,主要在澳大利亚开采作为铜副产品的铀。

帕拉丁能源公司 是一家澳大利亚公司,正在重启纳米比亚的朗格海因里希矿。后者应于 2024 年第一季度开始生产。帕拉丁能源公司在 2022 年和 2023 年没有收入(见 2023 年 财务报表 p.71).澳大利亚 班纳曼能源公司 开发纳米比亚的 Etango 项目,因此除了利息外,不赚取任何大额收入 (2023 年财务报表).

我们还发现了两家规模较小的加拿大公司、 全球原子公司 - 加拿大 (GAC) 和 GoviEx在尼日尔开展业务。2023 年,GAC 的收入为 $ 068.9 万加元(50 万美元),而 GoviEx 还没有进行商业生产,仍专注于勘探和项目开发(GoviEx 的收入为 $ 068.9 万加元(50 万美元),而 GoviEx 的收入为 $ 068.9 万加元(50 万美元))。2022 年财务报表, p.13 ).

随着时间的推移和发现,很可能还会有更多的公司出现。例如,2023 年 11 月 9 日,加拿大公司 NexGen 能源有限公司 收到 部长批准 根据《萨斯喀彻温省环境评估法》,为 鲁克 I 项目.据该公司称,该矿 "在投产后的最初几年里,其铀产量可占世界铀产量的 23% 以上"(Pratyush Dayal," ")。萨省政府批准新建加拿大最大铀矿项目,” 加拿大广播公司新闻2023 年 11 月 28 日)。

处于铀矿勘探阶段且规模较小的公司似乎被视为初级公司。

铀潜在供应的新前景

因此,如果我们要评估一个国家的供应情况,我们不仅要看国家,还要看根据其合资企业和采矿许可证在领土上拥有储量和资源的本国和外国公司。

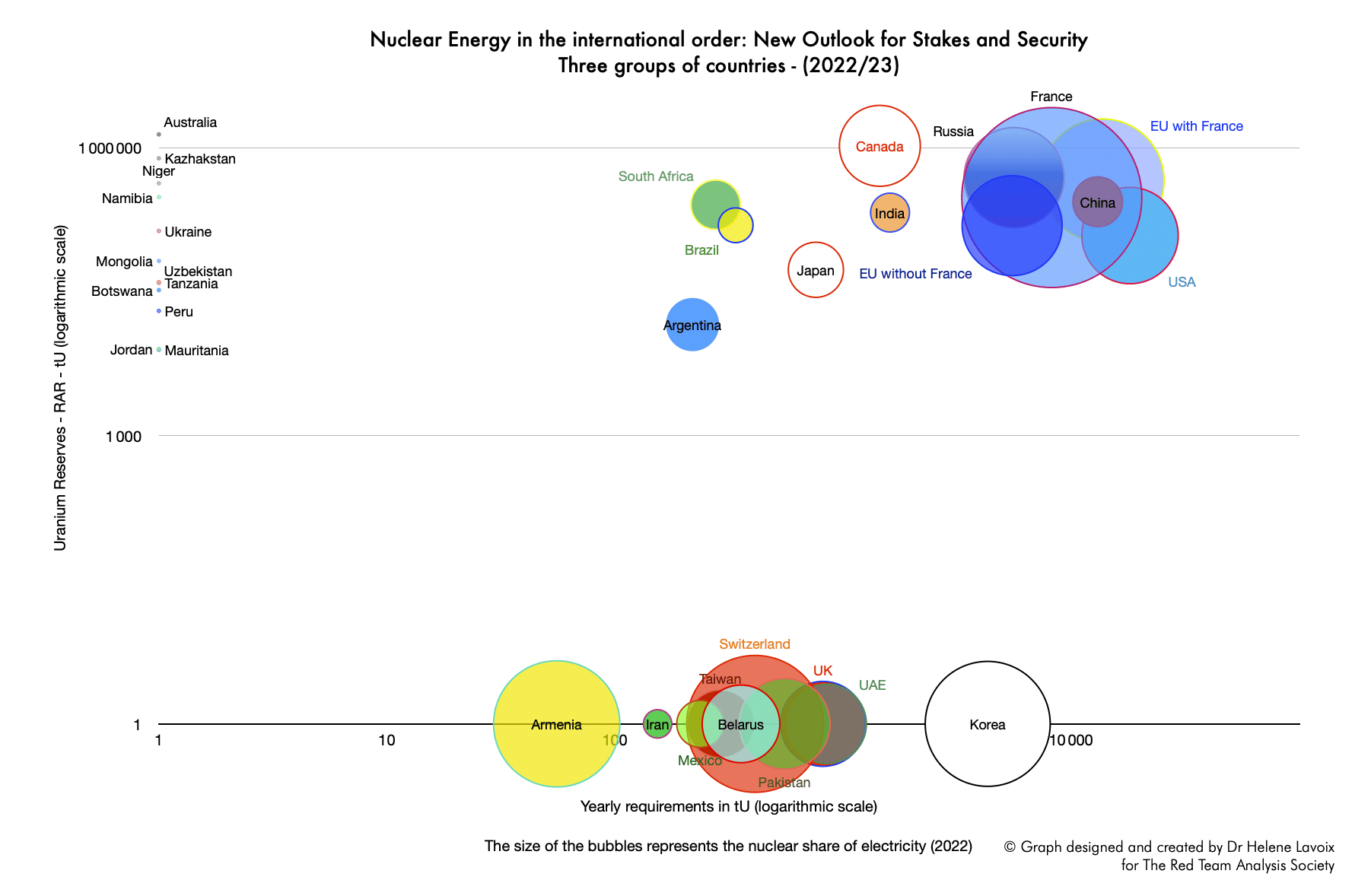

如果我们按照本国或外国的储量和资源持有者来考虑铀资源,我们就会得到每个国家的铀资源远景,如下图所示,这与我们之前看到的经典远景有所不同。

方法、来源和差异

一个国家的总体铀储量和资源将由以下部分组成:

- 国家领土上的储量和资源

- 由国家或国家公司负责、

- 或外国公司。这部分储备和资源实际上不能由国家使用,除非以某种方式终止合同。

- 国家公司在国外拥有的储备和资源。在这种情况下,在国外经营的本国公司与国家的地位和联系将加强国家使用国外储备的能力,从而加强供应的安全性。然而,这种供应方式显然不如国家在本国领土上拥有的供应方式安全,因为合同可能被毁,征用可能发生,等等。尽管如此,它们仍是可用于供应的储备和资源。

对于 Kazatomprom 公司、Cameco 公司和 Orano 公司,以及它们开展业务的相应国家,我们使用的是探明和可能储量以及测定和指示资源量(见下表)。 术语表),然后是各自 2023 年年度报告中给出的推断资源量。

然而,我们应该注意到,不同的审计公司对矿石储量和资源的处理方法也不尽相同。例如,当 CRIRSCO(见 Gloassary)规定矿石储量不应包括在资源量中时,为 Kazatomprom 公司进行矿山审计的 SRK 咨询公司却强调,"SRK 公司的矿产资源审计报告包括那些已转化为矿石储量的矿产资源。因此,经审计的矿石储量是矿产资源量的子集,不应被视为矿产资源量的补充"(SRK Consulting (UK) Limited,2020 年审计报告,第 23 页)。相反,Cameco 遵循 CRIRSCO 准则,除报告资源量外,还报告储量(2023 年年度报告,第 104 页)。Orano 公司则只提到其在报告方面遵循 CRIRSCO,因此在逻辑上将储量排除在资源之外(2023 年年度报告,第 34 页)。

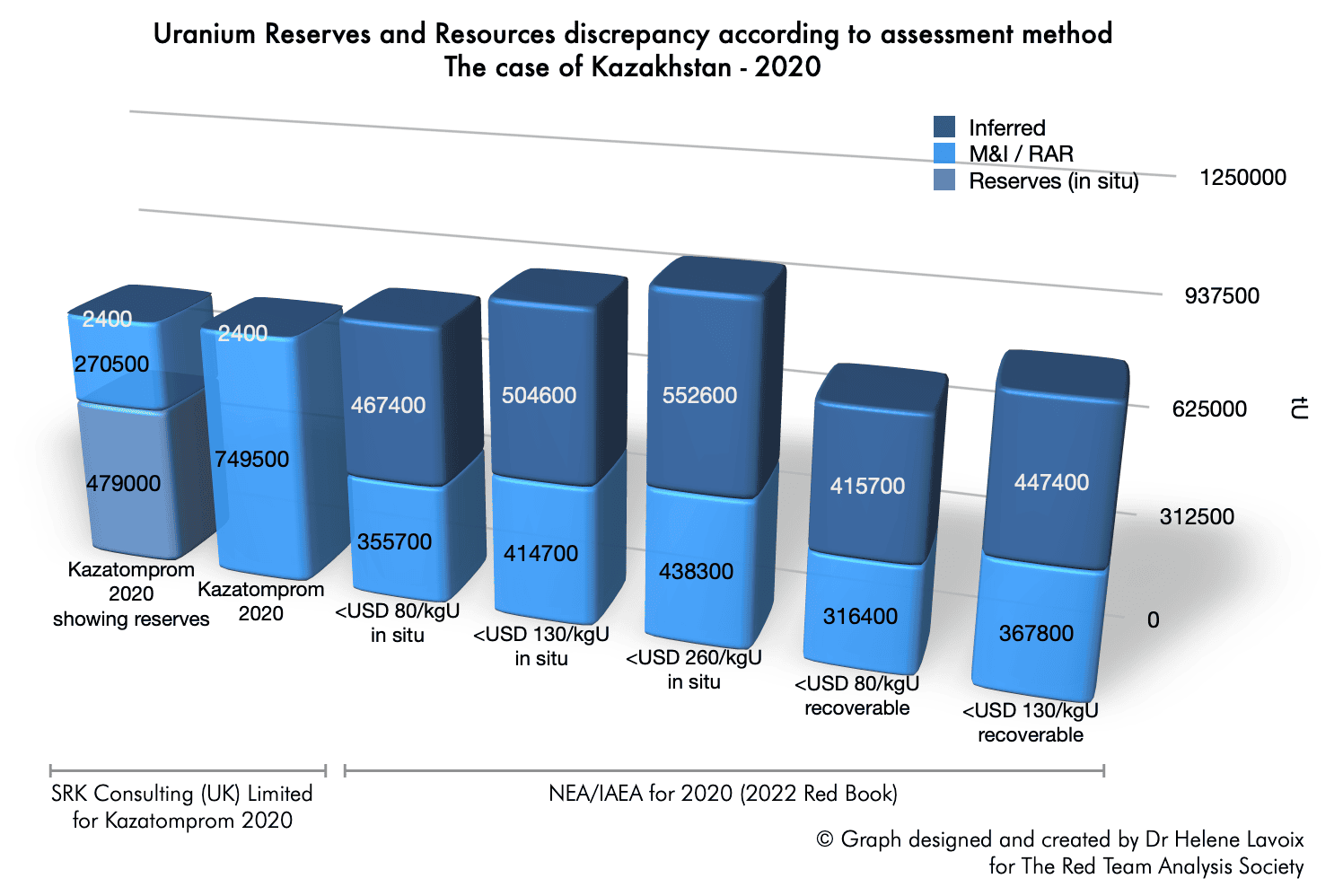

此外,对未来铀价的评估方式对储量和资源的估算也有很大影响,更不用说对未来汇率的预测了。例如,SRK 咨询公司为 Kazatomprom 公司评估储量和资源时,精确地估算了未来的年价格。而 NEA/IAEA 则根据价格范围来介绍资源量。

因此,在评估每个国家未来的供应量时,我们会发现多种因素造成的差异。

下图比较了 Kazatomprom 和 SRK Consulting (UK) Limited 提供的 2020 年底的储量和资源数据(第 23、24 和 29 页),以及 NEA/IAEA 2022 年红皮书中的同期数据。

根据评估方法得出的铀储量和资源量差异

哈萨克斯坦的情况 - 2020 年

哈萨克斯坦的估计值与国际机构的评估值相差很大,从 "Kazatomprom 2020 "与 "NEA/IAEA "的可回收资源量<80美元/千克铀("NEA/IAEA "的铀量较少)相比的负19.800吨到 "Kazatomprom 2020 "与 "NEA/IAEA "的可回收资源量相比的239.000吨不等。(3) 资源小于 260 美元/千克铀(Kazatomprom 公司的铀资源较少)。

在最坏的情况下,这一差额大约相当于美国 2024 年估计铀需求量的 13 年,中国的 18 年,法国的 29 年(关于每年的估计值,请参阅 Helene Lavoix,"2024 年的铀需求量")。铀需求的未来--中国的激增“, The Red Team Analysis Society2024 年 4 月 22 日)。

考虑到估算各类储量和资源的方法的复杂性,以及报告类型的不同,不可能轻而易举地对所有统计数据进行完美核对。(4)

术语表

铀资源的分类因行为者而异。

为 NEA/IAEA:

"常规资源以及在有足够数据的情况下的非常规资源,根据出现的不同置信度进一步分为四类:

- 有合理保证的资源(RAR)

- 推断资源量 (IR)

- 预测资源(PR)

- 投机资源(SR)"

根据 NEA/IAEA 的 "图 A3.1。主要资源分类系统所用术语的近似相关性"、 2022 年铀:资源、生产和需求经合组织 2023。

NEA/IAEA, Uranium 2022: Resources, Production and Demand, OECD 2023, pp.

确定的资源 未发现的资源 NEA/IAEA 合理保证 推断 预测 投机性 澳大利亚 测量 指示 推断 未被发现 加拿大(NRCan) 测量 指示 推断 预测 投机性 美国(能源部、美国地质调查局) 合理保证 推断 未被发现 俄罗斯、哈萨克斯坦、乌克兰、乌兹别克斯坦 A+B+C1 C2 C2+P1 P1 P2 / P3

企业例如,Kazatomprom 公司、Cameco 公司和 Orano 公司。 矿产储量委员会 国际报告标准 (CRIRSCO) 根据世界范围内的最佳实践,《世界矿产资源报告》为矿产资源的估算和采矿储量的计算推荐了报告国际标准。储量和资源的详细解释见 国际报告模板 (2019 年最新版):

CRIRSCO、 国际报告模板 (2019 年最新版)

- 储备金:"矿产储量是探明和/或指示矿产资源中经济上可开采的部分....。在确定矿产储量之前,将酌情进行预可行性或可行性研究"(第 25 页)。(p. 25).

- 可能储量:"可能的矿产储量是指示矿产资源的经济可开采部分,在某些情况下也包括测定矿产资源的经济可开采部分。适用于可能矿产储量的修正系数的可信度低于适用于探明矿产储量的修正系数"(第 26 页)。(p. 26).

- 探明储量:探明矿产储量:"探明矿产储量是已探明矿产资源中经济上可开采的部分。探明矿产储量意味着对修改因素的高度信任"(第 26 页)。(p. 26).

- 资源 (不与储量合计):"矿产资源是指地壳内或地壳上具有经济价值的固体物质的聚集或出现,其形式、品位或质量和数量使其具有最终经济开采的合理前景。

矿产资源的位置、数量、品位或质量、连续性和其他地质特征是根据具体的地质证据和知识(包括采样)已知、估计或解释的。

矿产资源量按地质可信度的递增顺序分为推断类、指示类和测量类"。(p. 19).

- 测量资源"对矿藏的数量、品位或质量、密度、形状和物理特征的估计要有足够的信心,以便能够应用修正系数来支持详细的矿山规划和对矿藏经济可行性的最终评估......"(第 21 页)。

- 指示资源数量、品位或质量、密度、形状和物理特征的估计要有足够的可信度,以便能够足够详细地应用 "修正系数",支持矿山规划和矿床经济可行性评估......"(第 21 页)。

- 推断资源:"数量和等级或质量是根据有限的地质证据和取样估计的......"(第 20 页)。

因此,在下图中,如果有可用数据,我们使用的是撰写本报告时的最新综合公开报告中提供的公司数据--大多数情况下是 2023 年的年度报表。在没有其他来源的情况下,我们使用的是 2022 年的 RAR。 红皮书 和 WNA。我们自下而上,从矿山和公司开始,建立了每个国家的储量和探明及控制资源量(R&R),作为我们的研究对象。 铀的世界:矿山、国家和公司 - 数据库和交互式图表。

铀供应的不同前景

在下图中,我们根据储量和资源的持有者来查看储量和资源。图中显示的是尼日尔 6 月和 7 月事态发展之前的储量以及测定和指示性资源量(R&R)。 尼日尔:法国核能未来的新威胁?).

如果我们从这个角度来看待供应的可用性,那么与传统的储备和资源方法相比,许多国家的排名就会发生变化。

澳大利亚仍然是第一位的。澳大利亚公司在海外拥有的储备和资源足以弥补外国人在其领土上拥有的储备和资源。然而,澳大利亚的回收和再循环水平很高,这一点应谨慎对待。事实上,据必和必拓集团(BHP Group)称,该公司旗下的一个矿山(奥林匹克大坝矿)就拥有 197 万吨铀的铀矿资源(铀是铜的副产品,确切的铀矿资源量为 OC 硫化物矿 1280600 吨,UG 硫化物矿 689400 吨,必和必拓集团 2023 年年度报告)。这占澳大利亚已知铀矿资源和可回收资源的 86%。此外,澳大利亚至少还有一个大型矿床目前尚未探明(见即将发布的报告)。因此,澳大利亚丰富的铀储量和资源可能只是部分海市蜃楼。

紧随澳大利亚之后的是积极开展对外业务的加拿大,然后是哈萨克斯坦及其合资企业政策。

考虑到加拿大矿业公司的丰富经验以及与在加拿大采矿的外国公司打交道的经验,加拿大在未来可能比澳大利亚处于更有利的地位。如果澳大利亚决定改变其核政策,这种情况可能会逐渐改变,因为大选在即,有关这一问题的辩论正在重新开始(约翰-博伊德,"澳大利亚的核政策")。澳大利亚就建设核电站展开辩论:政客誓言建设七座核电站引发激烈争论",2024 年 7 月 3 日,IEEE Spectrum)

因此,从地缘政治的角度来看,铀储量和资源在全球范围内的分配远没有想象中那么平等。例如,如果铀资源贫乏的美国(见下文)打算依靠其亲密盟友澳大利亚和加拿大来供应铀,它可能会发现供应远没有想象中那么容易获得。澳大利亚的资源可能需要一段时间才能开采。与此同时,加拿大在世界上的影响力也有可能大大增强,从而对北美产生影响。

哈萨克斯坦在储量和资源方面排名第三,同时也是世界主要生产国之一。然而,正如 Kazatomprom 董事会主席 Meirzhan Yusupov 在接受《世界报》采访时强调的那样 金融时报 (FT) 乌克兰战争引发的物流问题以及通过俄罗斯的航线关闭可能有利于东方市 场(例如,"......")。Kazatomprom:哈萨克斯坦在乌克兰冲突中面临向西方供应铀的限制“, 11/09/2024, 达里奥).因此,哈萨克斯坦作为全球供应商的地位将变得脆弱。反过来,如果运输问题持续存在,西方铀买家的供应也会变得复杂。同样,位于俄罗斯东部的海外储量也会变得不那么容易获得。

在不考虑推断资源的情况下,俄罗斯有近 40% 的储量和资源来自海外采矿。遗憾的是,俄罗斯矿业部门和控股公司的年度报告并未提供国内储量和资源的精确估算。使用的是国际机构提供的资源。尽管如此,俄罗斯国内的铀资源似乎非常丰富,这加强了其安全。

考虑到日益加剧的国际紧张局势,以及 2024 年 5 月美国禁止进口俄罗斯铀产品的制裁措施,我们可以预计,俄罗斯可能会加强其海外业务,但这只是为了拒绝向美国及其盟国供应铀,或使其供应复杂化("......")。美国国会通过立法禁止进口俄罗斯铀“, 摩根-刘易斯2024年5月13日)。俄罗斯还可以寻求对铀的长期价格采取行动,确保其处于有利于俄罗斯及其盟国的水平,同时扰乱其他国家的战略。在 2024 年 5 月中旬俄罗斯总统普京对中国进行国事访问期间,中俄两国总统发表了强有力的声明,其中特别提到了能源合作,"不仅包括碳氢化合物,还包括和平利用核能",这是另一个重要的信号,增加了地缘政治紧张局势影响甚至左右铀矿开采的可能性。俄中会谈后的媒体声明",2024 年 5 月 16 日;Bernard Orr、Guy Faulconbridge 和 Andrew Osborn,"普京和习近平承诺开创新时代并谴责美国"路透社,2024 年 5 月 17 日)。进一步的研究和分析以及设想方案是非常有必要的。

没有推断资源的中国排名第 9 位,有推断资源的中国排名第 7 位。考虑到未来几十年核能生产的发展计划,以及与此相关的每年铀需求量的大幅增加,这些资源在供应方面是否足够(见《中国的铀资源》)? 铀需求的未来--中国的激增)?正如我们所看到的,中国一直在积极发展海外矿业,我们可以预见,中国将进一步加强这些努力。这会对全球产生什么影响?中国也有通过长期合同购买铀的政策。因此,在发展海外采矿的同时,这些购买是否能够继续并增加,而不剥夺其他国家的供应?在此,我们仍需进一步研究并密切关注这一问题。

尼日尔的矿山主要由法国、加拿大和中国开发。2024 年 5 月 13 日,尼日尔政府宣布决定重新开放合资企业 Somina 持有的 Azelik 矿,这进一步表明了加强供应的重要性。在尼日尔,一家中国企业将在中断六年后重新开始铀矿开采",2024 年 5 月 14 日)。在此之前,2024 年 5 月 10 日,ZXJOY 投资公司与尼日尔大使会面,强调 "中国和尼日尔之间投资者的未来机会" (《ZXJOY 投资公司与尼日尔大使会面》,2024 年 5 月 14 日)。ZXJOY 首席执行官会见尼日尔大使同上)。该决定是根据 CNUC 与尼日尔政府计划重新开矿的协议于 2023 年 6 月做出的(同上)。

此外,正如 2024 年的事件和事态发展所表明的,尼日尔是强大政治和地缘政治力量的一部分,这些力量与铀供应的政治和地缘政治相互作用(见《尼日尔的政治和地缘政治》)。 尼日尔:法国核能未来的新威胁?).尼日尔的政变打乱了之前的游戏规则,这体现在尼日尔决定终止与美国的军事合作,因为美国对尼日尔向伊朗出售铀的意愿做出了反应(《尼日尔与美国的军事合作》)。世界报, “尼日尔总理称铀问题是与美国争论的根源",2024 年 5 月 14 日)。因此,在考虑储备和资源时,必须考虑到这些力量并采取相应行动。

欧盟排名第七,这要归功于法国和奥拉诺的采矿专业知识和海外投资组合。

法国排名第 8,欧盟(不含法国)排名第 16。因此,与传统的储量和资源观相比,法国的地位发生了很大变化,从在世界供应国中的明显缺席转变为相当强势的地位,尽管海外储量和资源不如本国领土上的储量和资源安全,尼日尔的情况就表明了这一点(见第 6 页)。尼日尔:新的严重威胁...).因此,在制定外交政策和战略时,应考虑到既要确保这些关键物资的供应,又要开发这些物资。

与此同时,欧洲尚未开发的资源也应牢记在心。考虑到到 2050 年将核能产量增加两倍的目标,欧洲应开始开发其矿山,尤其是考虑到从勘探到生产的漫长时间。无论如何,欧洲在全球排名第七,进一步证明了 2024 年 3 月成立的欧盟核联盟(EU Nuclear Alliance)的合理性。欧盟核联盟宣言,2024 年 3 月 4 日会议).在能源安全和国际影响力方面,欧洲可以打出一张强有力的牌。由于铀的存在,欧洲可以在美国面前重新获得影响力,从而帮助这个古老的大陆重新赢得独立。

纳米比亚的政策是让外国人开发纳米比亚的矿山。纳米比亚的矿山主要由中国和澳大利亚公司经营。

同样值得注意的是,美国现在只排在第 15 位。美国不仅在确保国外供应方面的努力很少,而且其本国的部分铀矿也由外国人经营,主要是加拿大人(注意到俄罗斯原子能公司持有的美国铀矿已于 2021 年 11 月出售给总部位于得克萨斯州的铀能源公司,"Rosatom")。UEC 收购铀一公司的美国铀资产“, 世界核新闻,2021 年 11 月 9 日)。

考虑到美国当前和未来的需求,我们不禁要问,美国目前明显缺乏对海外的兴趣和努力是否在战略上是一致的。正如上文所强调的,寄希望于澳大利亚和加拿大的供应可能并不那么安全。此外,在中国对铀的需求日益增长的框架下,俄罗斯与中国在和平利用核能方面的合作可能会对铀的供应产生重大影响。

总之,如果我们根据当前的铀需求和核能发电的利害关系来重新审视铀储量和资源,就会得到下面右侧一栏的图表。为了便于比较,我们在左侧一栏给出了经典方法。

最令人震惊的变化涉及法国,当然也包括欧盟与法国,以及日本,这要归功于日本在哈萨克斯坦的合资企业和日本公司在法国奥拉诺的股份。我们可以看到,这三个国家和准国家的铀供应安全比最初想象的要强得多。它们都属于在核能领域拥有重要利益,同时在供应和需求方面拥有相对平衡的安全保障的国家行为体。

重新审视的方法显示,俄罗斯和加拿大的情况有所改善,这两个国家已经从安全和平衡的前景中受益。中国的情况也比想象的要好。

相比之下,美国似乎落后于其他国家。

在本文中,我们只讨论了储量和资源。从储量到产量,应该会给这个问题增加另一层复杂性。

笔记

(1) 还应为燃料循环的每个阶段制定类似的方法,以便对该领域及其安全有一个全面的认识。

(2) 根据 2022 年签署的各种通知和框架,中核集团有限公司的活动定义如下:

"专家组同意

i) 作为 CNUC 集团天然铀产品短期需求的优先供应商,以及 CNUC 集团天然铀产品中长期需求的区域唯一供应商;以及 ii) 作为 CNUC 集团天然铀产品中长期需求的区域唯一供应商。

ii) 作为独家授权分销商,销售和分销罗辛铀矿(由 CNUC 间接拥有约 68.62%)生产的铀产品,并向除中国以外的全球所有国家和地区的第三方客户销售。

2023 年年度报告》,第 6 页

(3) 根据 NEA/IAEA 的说法,"原地资源指的是地下铀的估计数量",然后再考虑如何回收资源 (第 10 页和第 17 页)。然后,NEA/IAEA 运用回收系数得出回收资源量(同上)。在哈萨克斯坦的案例中,应用的系数为 88,38% 和 88,18% 从原地到可回收。

(4) 最近的德国 BGR 能源研究 2023 (如果我们以哈萨克斯坦为例,那么(2024 年 2 月)也不容易核对数据。

留下评论