(Direction artistique et conception : Jean-Dominique Lavoix-Carli)

En décembre 2023, vingt-deux gouvernements et l'industrie nucléaire ont décidé de tripler l'énergie nucléaire d'ici 2050. Pour atteindre cet objectif, l'approvisionnement en uranium doit être suffisant.

Au niveau mondial, il y a suffisamment d'uranium pour que ce but soit atteint (voir L'uranium et le renouveau de l'énergie nucléaire). Cependant, chaque pays doit également disposer d'un approvisionnement en uranium suffisant et en temps voulu, en fonction de ses projets de développement de l'énergie nucléaire (L'avenir de la demande d'uranium - La montée en puissance de la Chine).

- Géopolitique de Trump (2) - La guerre géoéconomique entre les États-Unis et la Chine

- L'IA en guerre (4) : La course aux drones et aux robots entre les États-Unis et la Chine

- Comment utiliser l'IA pour les signaux faibles - Trump, le révolutionnaire international ?

- 2ème session de la 5ème année de formation avancée en systèmes d'alerte précoce et indicateurs - ESFSI de Tunisie

- DeepSeek vs Stargate - L'offensive chinoise contre la domination américaine en matière d'IA ?

- Géopolitique de Trump - 1 : Trump, le président du pouvoir de l'IA

- De l'uranium pour la renaissance nucléaire américaine - 2 : Vers une course géopolitique mondiale

Il s'agit donc d'évaluer l'approvisionnement actuel et futur de chaque pays, en fonction de ses besoins présents et anticipés, dans un environnement politique et géopolitique qui n'est plus pacifique, comme on l'a connu depuis la fin de la guerre froide, mais au contraire de plus en plus tendu et marqué par l'hostilité.

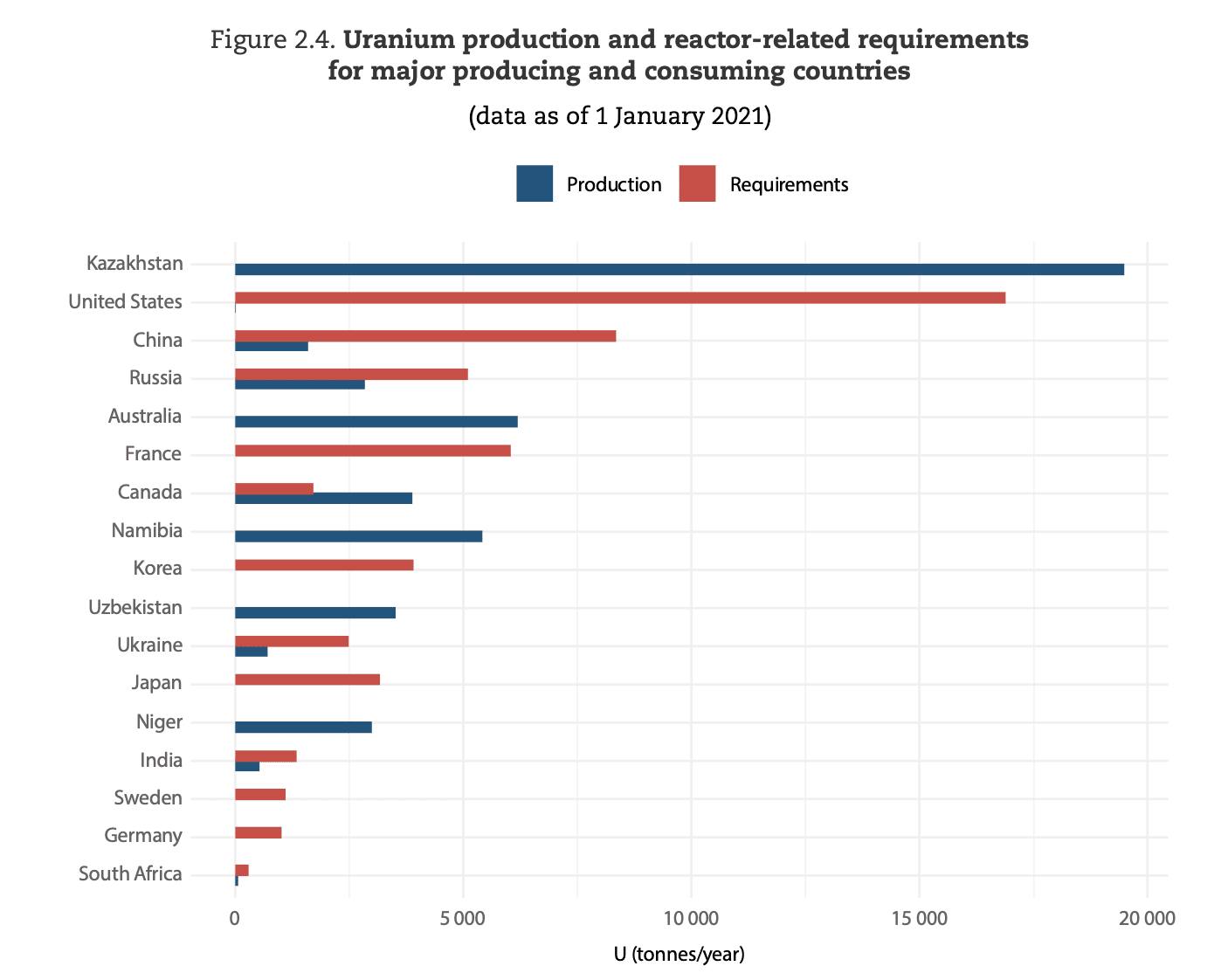

Dans cet article, nous nous concentrons sur l'évaluation de l'offre potentielle disponible par pays. Tout d'abord, nous présentons une approche classique qui est liée à la vision des pays producteurs par rapport aux pays consommateurs. Pour mieux comprendre les tensions qui peuvent être générées entre les pays, nous ajoutons à cette approche classique une troisième variable indiquant l'importance de l'approvisionnement en uranium pour chaque pays.

Deuxièmement, nous expliquons que, pour comprendre ce qui peut se passer en termes d'approvisionnement en uranium, notamment en ce qui concerne la politique et la géopolitique, il faut considérer les acteurs impliqués dans cet approvisionnement, c'est-à-dire non seulement les pays mais aussi et surtout les compagnies minières d'uranium. Nous présentons donc les acteurs miniers. acteurs du secteur minier.

Enfin, en s'appuyant sur les deux premières parties, nous obtenons un perspectives revisitées pour les réserves et les ressources d'uranium par pays, y compris les avoirs d'uranium à l'étranger. Cette perspective offre une meilleure compréhension de la sécurité de l'approvisionnement en uranium. Elle permet d'améliorer la stratégie et la planification, y compris en termes de relations étrangères, d'influence et d'effets de rétroaction futurs sur la politique intérieure. Ces questions devraient préoccuper tous les acteurs impliqués dans l'industrie nucléaire.

Une vision classique de l'approvisionnement en uranium

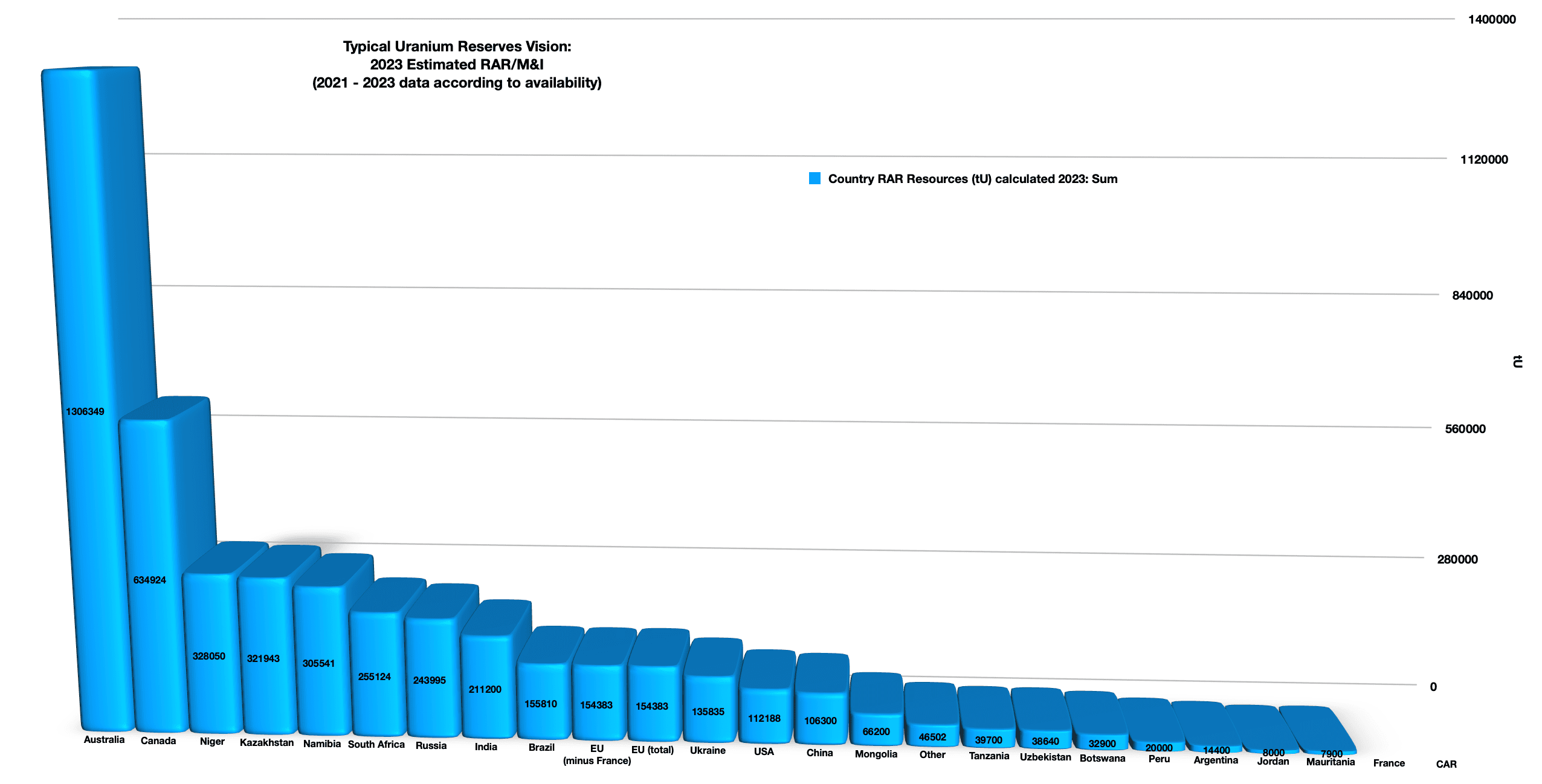

Pour évaluer la sécurité de l'approvisionnement en uranium d'un pays, selon le modèle classique producteurs/consommateurs, nous examinons les réserves et les ressources d'uranium par pays. Celles-ci sont estimées en fonction de la quantité d'uranium dans les mines qui peut être récupérée en fonction du prix de l'uranium, ainsi que de la précision et de la certitude des connaissances sur le gisement d'uranium (par exemple, Agence pour l'énergie nucléaire (AEN)/Agence internationale de l'énergie atomique (AIEA), Uranium 2022: Resources, Production and Demand (Red Book 2022,), OECD Publishing, Paris, 2023; pour le modèle producteur/consommateur, voir, par exemple, les pages 99 à 136).

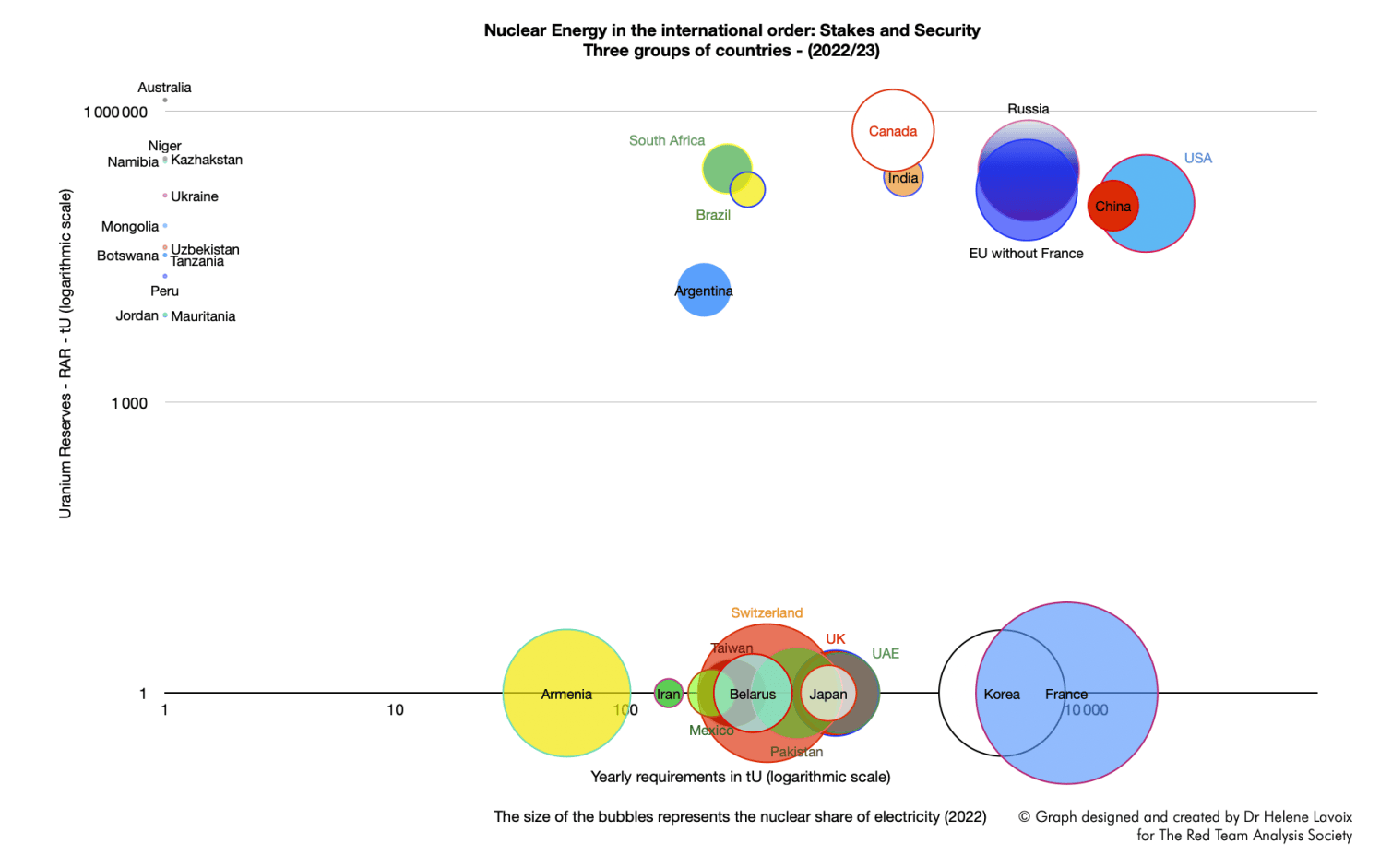

En utilisant la référence internationale officielle pour la production d'uranium, Uranium 2022: Resources, Production and Demand (Red Book 2022,) par l'AEN/AIEA, cela nous donne, pour les ressources les plus certaines, celles appelées "Ressources Raisonnablement Assurées" (EN: Reasonably Assured Resources / RAR) (voir glossaire ci-dessous), dans la fourchette de prix la plus élevée, le graphique suivant :

Ces ressources sont ensuite comparées aux besoins annuels en uranium des pays. Il en résulte que certains États sont perçus comme des importateurs actuels et futurs, tandis que d'autres sont des exportateurs.

Par exemple, l'Australie n'utilise pas l'énergie nucléaire, celle-ci étant même légalement interdite malgré des débats réguliers sur la question (Commonwealth Scientific and Industrial Research Organisation - CSIRO, "The question of nuclear in Australia’s energy sector", 20 décembre 2023). Pourtant, le pays produit de l'uranium et dispose d'immenses réserves, les premières au monde. Ainsi, l'Australie était le deuxième exportateur mondial en 2020 et le quatrième en 2021 et 2022 (2022 Red Book, pp. 77 ; WNA, "World Uranium Mining Production"(16 mai 2024). Il est également très probable qu'elle sera à l'avenir un très grand exportateur net, voire le plus grand.

A l'opposé, la France ne dispose plus d'aucune ressource en uranium sur son territoire. Pourtant, elle fait partie des grands producteurs d'énergie nucléaire, puisqu'elle est actuellement le 2e au monde. A l'avenir, selon notre scénario de base, elle devrait passer à la 3e puis à la 4e place (voir Hélène Lavoix, L'avenir de la demande d'uranium - La montée en puissance de la Chine, The Red Team Analysis Society, 22 avril 2024). Par conséquent, à l'heure actuelle, la production d'énergie nucléaire en France nécessiterait une quantité d'uranium estimée à 8232 t par an (WNA, Nuclear Fuel Report 2023, septembre 2023). Dans la vision classique, la France est donc actuellement un consommateur net d'uranium actuel et le restera dans le futur. La seule solution pour améliorer la situation serait d'ordre technique, par exemple avec le recyclage des combustibles.

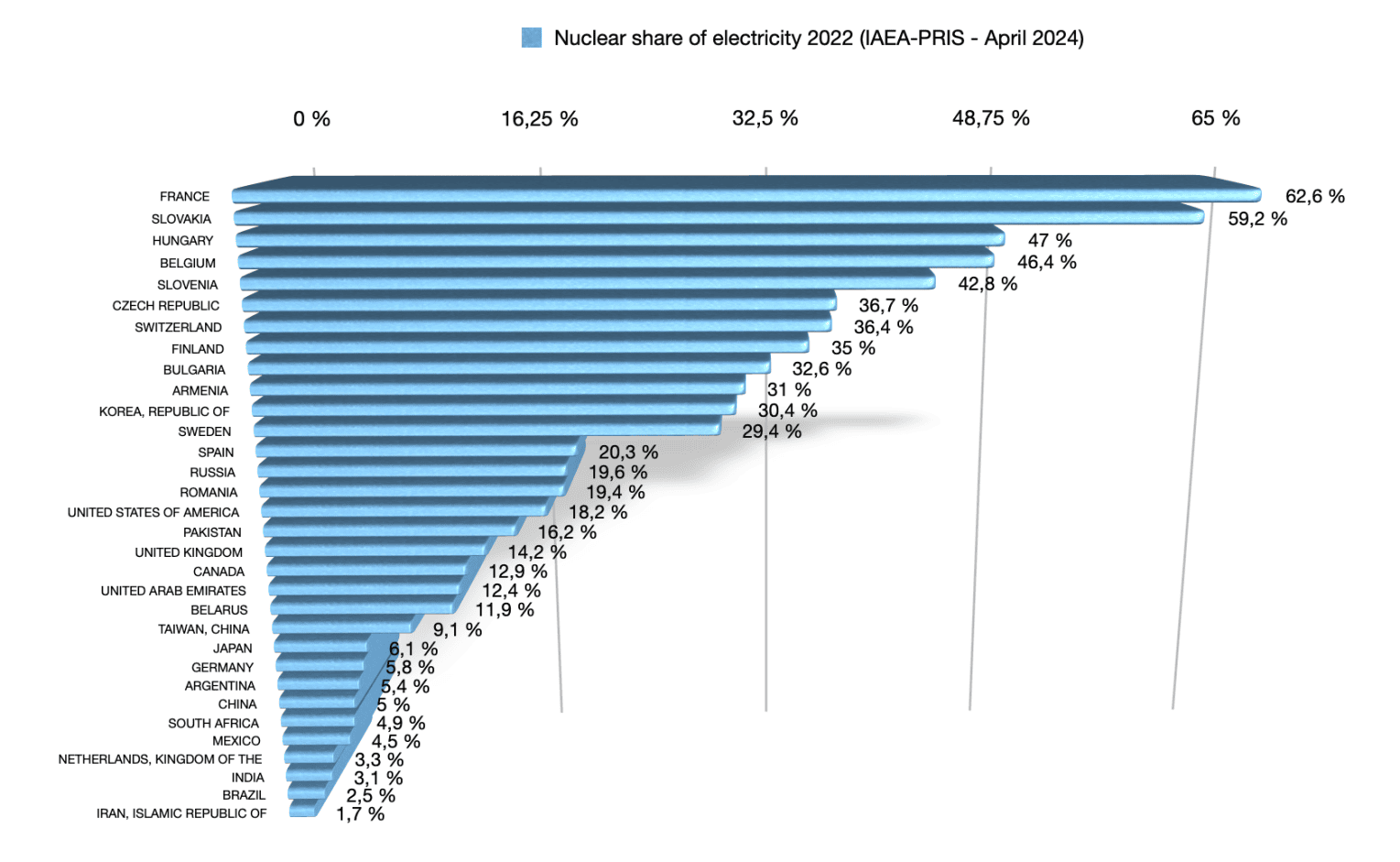

Si notre problématique est la sécurité, nous pouvons améliorer cette approche en examinant l'importance de l'énergie nucléaire pour un pays. L'indicateur le plus intéressant est la part de l'énergie nucléaire dans la production d'électricité d'un pays. En effet, par exemple, si l'énergie nucléaire représente 1% de la production d'électricité d'un pays, l'enjeu n'est pas très important. Plus la part du nucléaire dans la production d'électricité est élevée, plus l'enjeu est important pour toutes les questions liées à l'énergie nucléaire. Pour 2022, les parts de l'énergie nucléaire dans la production d'électricité dans le monde sont représentées sur le graphique ci-dessous (source IAEA-PRIS - 28/04/2024).

Ainsi, en 2022, la France avait la part du nucléaire dans la production d'électricité la plus élevée au monde, soit 62,6% (IAEA-PRIS - 28/04/2024), tout en étant, selon l'analyse classique, un consommateur net actuel et futur d'uranium. L'uranium et, plus largement, l'ensemble de l'industrie nucléaire seront donc des questions très sensibles en termes de sécurité.

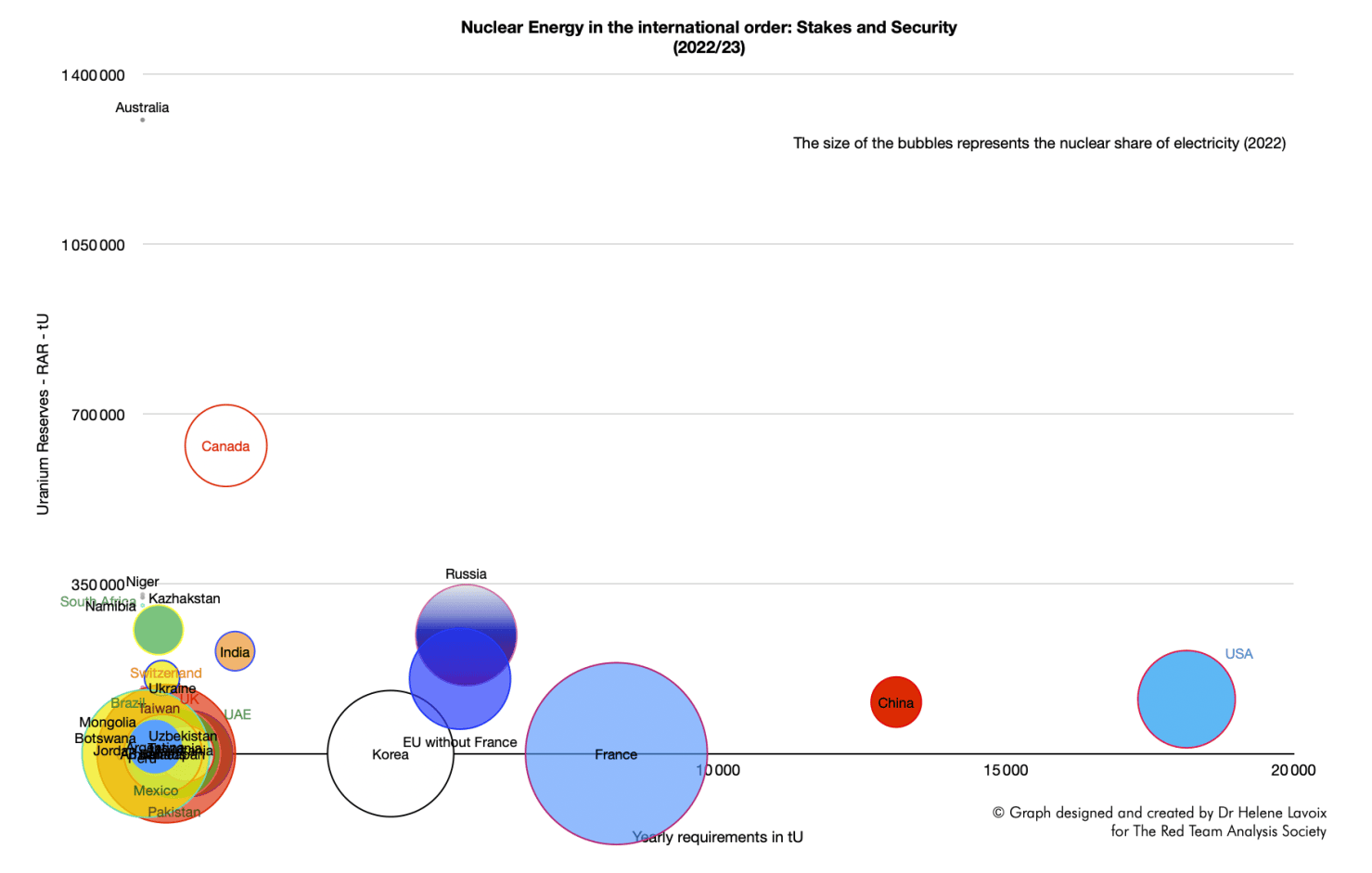

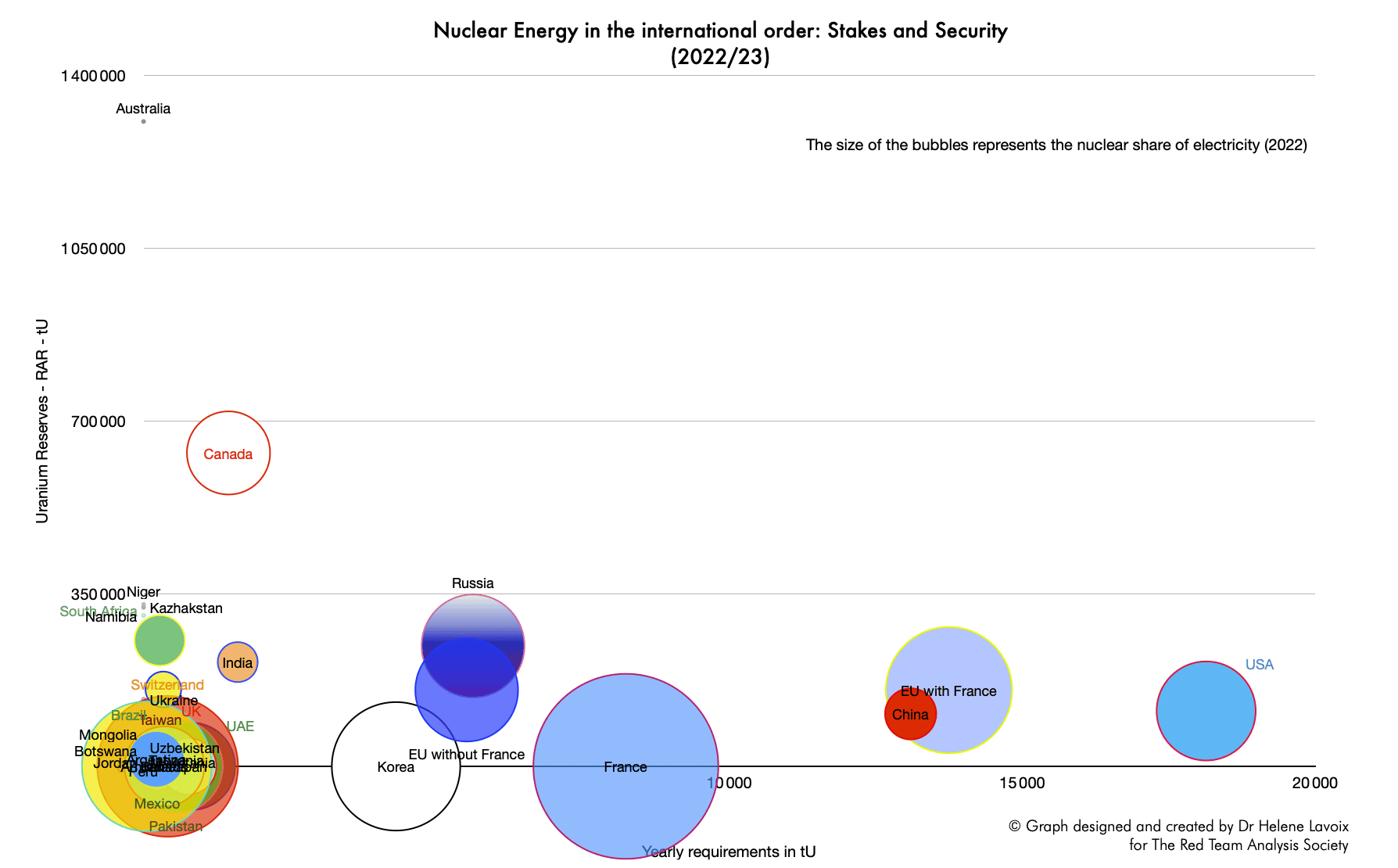

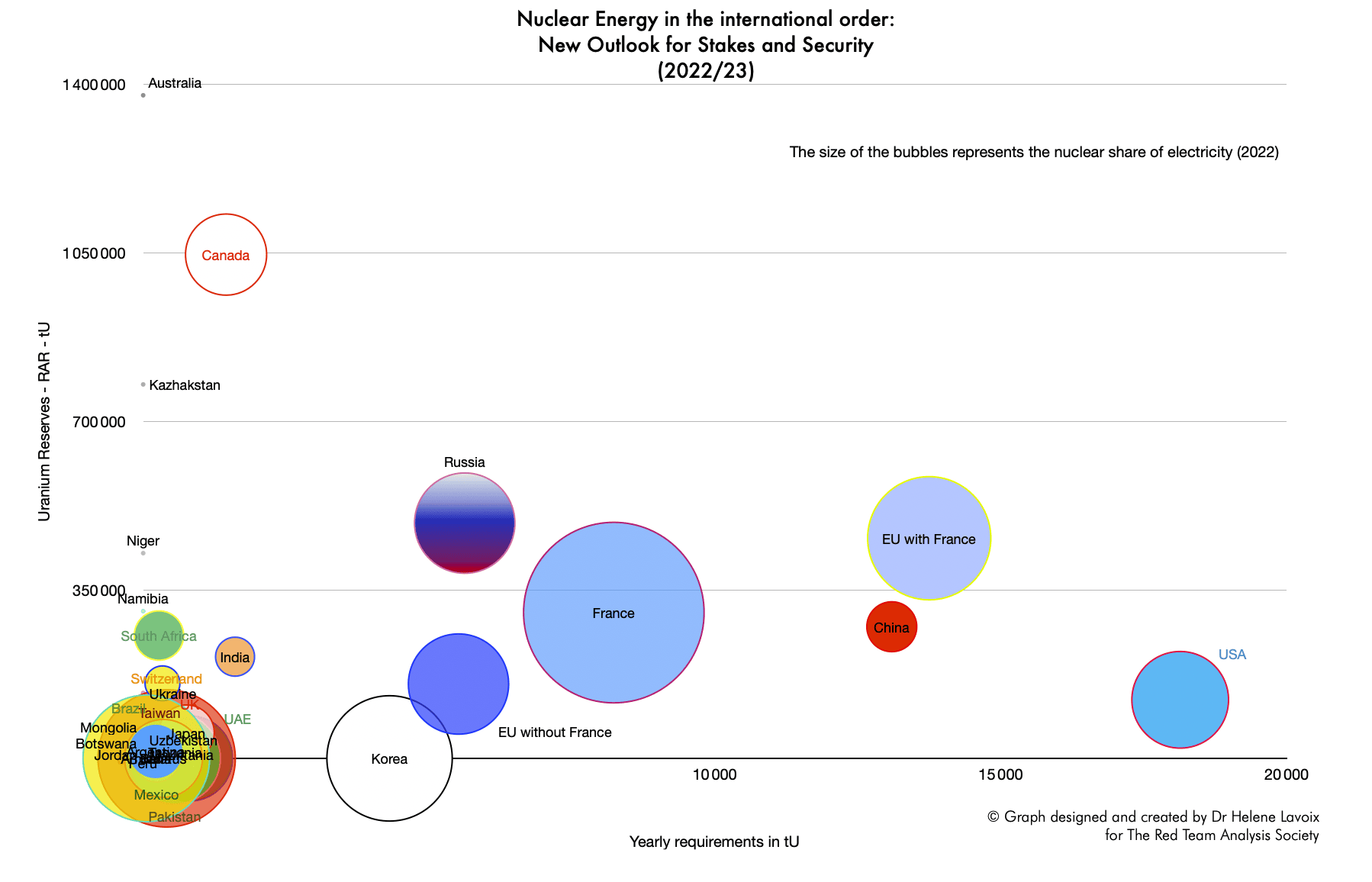

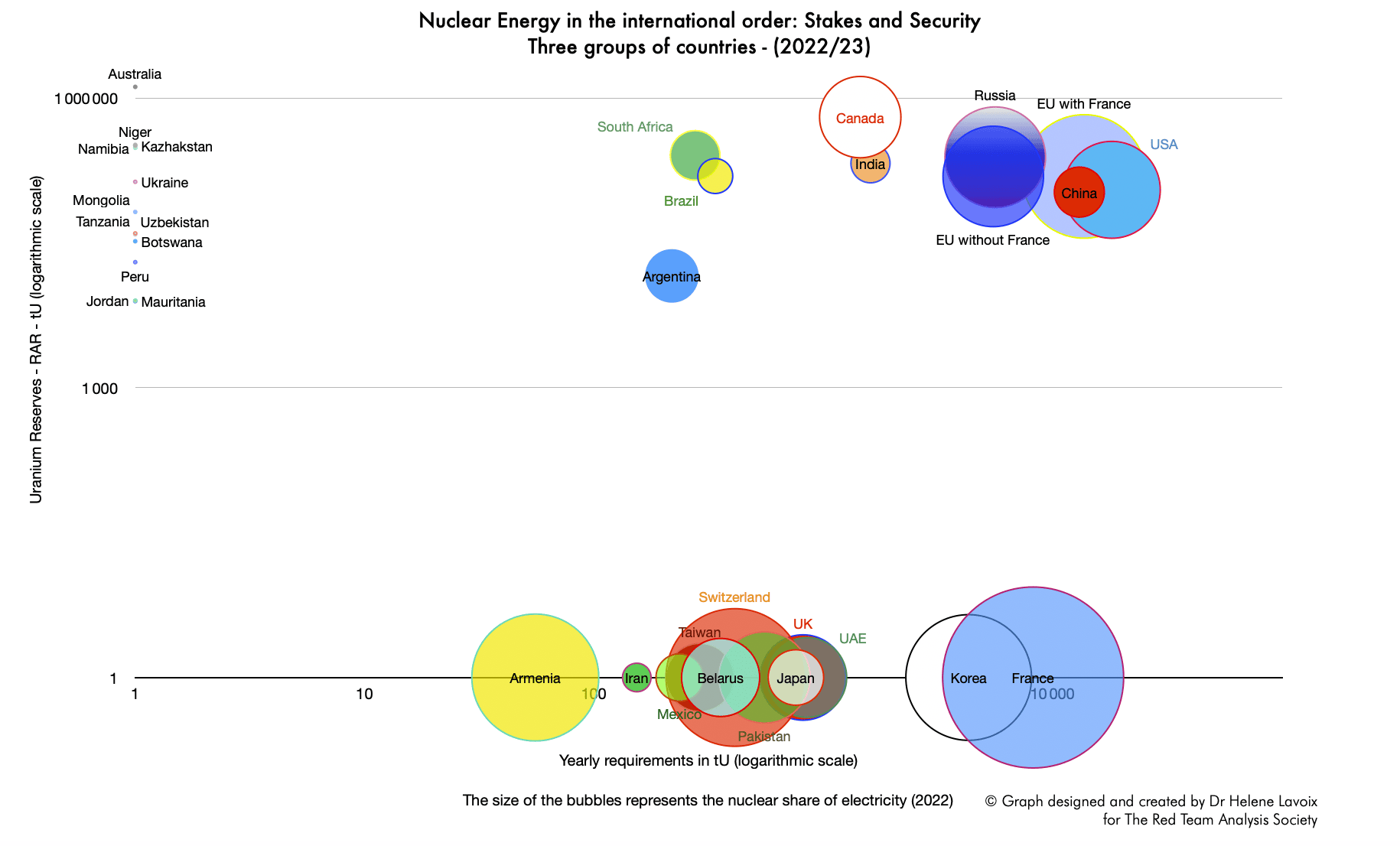

Si nous appliquons cette approche aux pays du monde, nous obtenons les deux graphiques suivants. Le premier utilise une échelle linéaire pour les axes, et le second une échelle logarithmique :

Le premier graphique met en évidence des situations différentes. Les États-Unis sont le plus gros consommateur avec peu de réserves mais un intérêt relativement important pour l'énergie nucléaire, alors que la Chine est dans une situation similaire mais avec un intérêt actuel plus faible pour l'énergie nucléaire. La position de la Chine est donc plus forte. La Russie, l'UE sans la France, la France et la Corée constituent un deuxième groupe, la Russie et l'UE sans la France étant bien mieux placées en termes de réserves. Le Canada a une position équilibrée et sûre, et l'Australie n'est probablement pas concernée malgré ses énormes réserves.

Il est intéressant de noter que trois groupes de pays apparaissent clairement lorsque nous utilisons une échelle logarithmique. Tout d'abord, nous avons les pays consommateurs pour lesquels l'énergie nucléaire représente un enjeu élevé ou relativement élevé au bas du graphique. Ensuite, nous avons les pays fournisseurs pour lesquels l'énergie nucléaire n'est pas un enjeu - bien sûr sans tenir compte de l'importance de l'uranium en termes de commerce - dans le coin supérieur gauche du graphique. Enfin, nous avons les pays pour lesquels l'énergie nucléaire est un enjeu mais avec une position relativement sûre dans le quart supérieur droit du graphique.

Nous constatons que l'UE sans la France semble avoir une position meilleure et plus sûre que la France, et qu'elle est sur un pied d'égalité avec la Russie. Si les réserves de la Russie sont plus importantes, l'énergie nucléaire est également plus importante pour la Russie.

Aussi intéressante que puisse être cette approche, il serait trompeur de s'arrêter là. En effet, une telle vision classique ne tient pas compte de la manière dont l'uranium est fourni. Elle ne prend pas en considération les acteurs impliqués dans l'exploitation minière.(1)

Le monde unique de ceux qui extraient l'uranium

L'uranium est fourni au monde entier par l'intermédiaire de sociétés d'extraction minière et de broyage. Quelques très grandes sociétés minières dominent le monde, à côté de grandes entités faisant partie de très grands groupes nucléaires et, enfin, de plus petites sociétés minières.

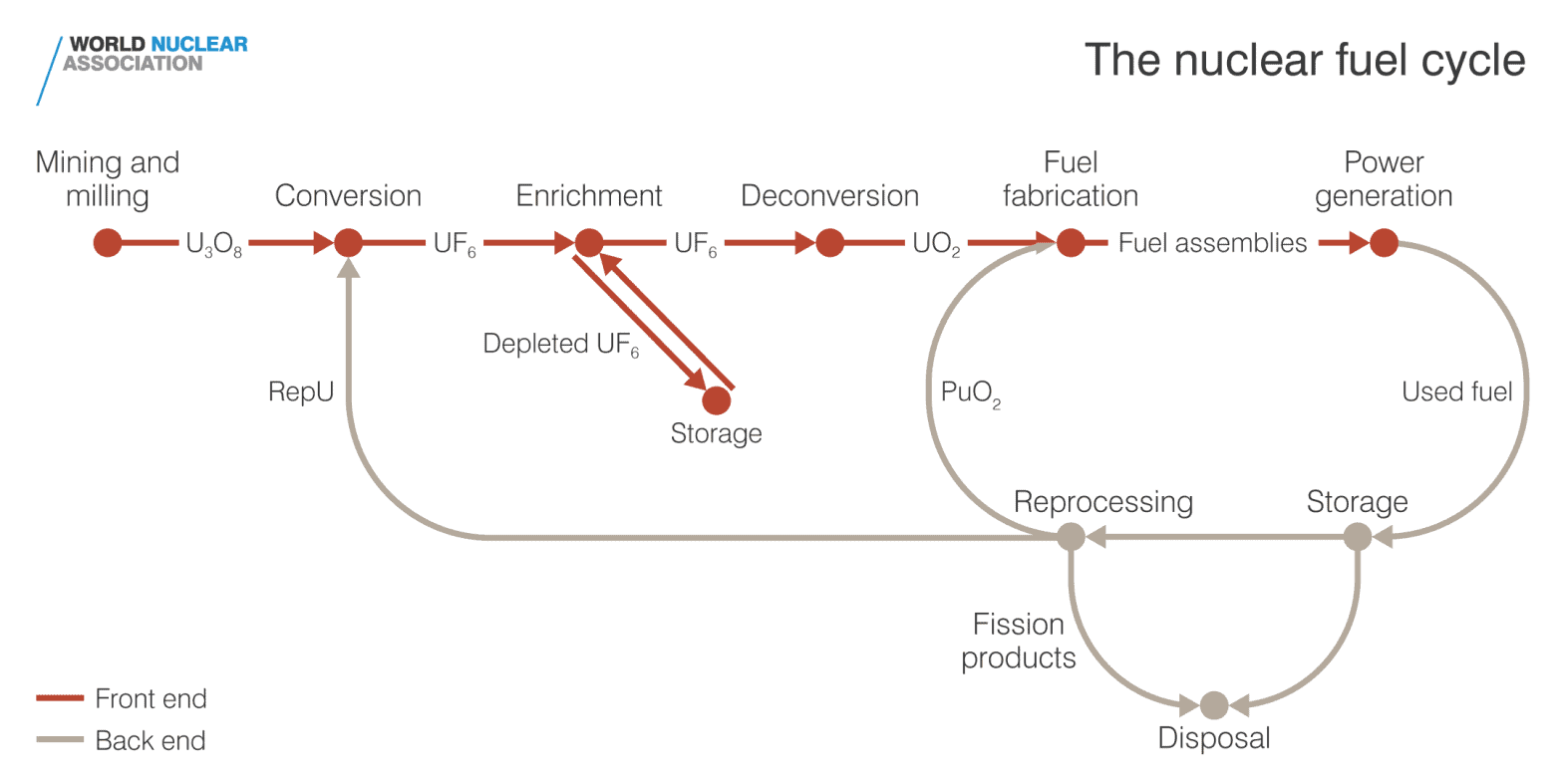

Ces entreprises sont soit publiques, soit privées. Le plus souvent, elles opèrent par la création de joint-ventures avec d'autres entreprises, l'une apportant les mines, qui appartiennent au territoire de son État, l'autre son savoir-faire et sa technologie en termes d'exploration, d'exploitation minière, de broyage et parfois aussi d'autres étapes du cycle du combustible (voir H Lavoix, "L'uranium et le renouveau de l'énergie nucléaire“, The Red Team Analysis Society, 9 avril 2024).

Ainsi, les compagnies minières sont propriétaires des mines ou d'une partie d'entre elles pour la durée du permis d'exploitation correspondant, et donc des réserves et ressources d'uranium correspondant à ces mines.

Si nous examinons les conséquences pour un pays, nous pouvons considérer que l'approvisionnement en uranium, y compris les réserves, peut être territorial ou extraterritorial. Il est territorial si les mines sont situées sur son propre territoire. C'est l'interprétation classique et évidente. Cependant, il peut également être extraterritorial si une société de la nationalité du pays possède des permis d'exploitation minière à l'extérieur du pays. Plus le pouvoir dudit pays sur la société est fort, plus l'uranium peut être considéré comme une ressource extraterritoriale captive, par opposition à une ressource disponible pour tous grâce aux dynamiques de marché.

Trois types de sociétés d'extraction d'uranium

Il existe trois types de sociétés minières.

Tout d'abord, nous avons de très grandes entreprises, avec une structure d'entreprise de type occidental.

Ensuite, nous avons des sociétés minières "plus petites" que les précédentes, mais qui font partie de très grands conglomérats nucléaires, ce qui rappelle quelque peu l'ancien modèle du Kombinat (Комбинат). Qui plus est, les nouveaux Kombinats incluent également l'utilisation d'incitations financières et de programmes de coopération dans leurs opérations. C'est plus ou moins le format pour la Russie et de la Chine.

Par ailleurs, la société française Orano est une entreprise publique qui exerce de nombreuses activités liées à l'ensemble du cycle du combustible nucléaire et qui entretient des liens privilégiés avec d'autres entreprises publiques telles que EDF (fournisseur d'électricité) et Framatome (conception et fourniture d'équipements, de services et de combustibles pour les centrales nucléaires - 80,5% appartiennent à EDF), sans parler du Commissariat à l'énergie atomique et aux énergies alternatives (CEA) (organisme public français de recherche et d'innovation, notamment dans le domaine de l'énergie). Elle peut donc être perçue comme un intermédiaire ou une synthèse entre une entreprise occidentale et une entreprise de l'Union européenne. Kombinat. Le récent achat d'actions de Westinghouse par Cameco (voir ci-dessous) souligne l'intérêt de et pour cette approche.

Ensemble, les entreprises appartenant à ces deux catégories - entreprises de style occidental et Kombinat - sont les principaux acteurs de l'exploitation minière de l'uranium. Il n'y en a que sept dans le monde.

Enfin, nous avons des entreprises beaucoup plus petites, généralement appelées "petites sociétés minières", souvent centrées sur une mine ou un projet. Les petites sociétés peuvent également être détenues par des entreprises plus importantes, ce qui peut leur donner le pouvoir de se développer. Elles peuvent aussi devenir des enjeux dans le cadre d'acquisitions amicales ou hostiles.

Il est difficile de classer les sociétés minières car elles ont des activités différentes et publient des données différentes. Néanmoins, si nous prenons comme indicateur principal les revenus de l'extraction d'uranium pour 2023, la plus grande société d'extraction d'uranium est la société kazakhe Kazatomprom, suivie de la société canadienne Cameco et de la société française Orano.

Les revenus liés à l'extraction d'uranium en provenance de la Russie ou de la Chine semblent beaucoup plus faibles, mais néanmoins importants. Toutefois, lorsque des chiffres sont disponibles, ils ne sont probablement pas comparables. Nous mentionnons ensuite l'Ouzbékistan, bien qu'il n'y ait pas de données spécifiques sur les revenus liés à l'exploitation de l'uranium.

Si l'on examine la production d'uranium par entreprise et par pays en 2022 (voir WNA, "World Uranium Mining Production", 16 mai 2024), on retrouve le même classement pour les trois plus grandes compagnies minières, suivies des chinoises CGN - 4ème - et CNNC - 7ème, des russes Uranium One - 5ème - et ARMZ - 9ème, de l'ouzbek Navoi - 6ème, de l'australienne BHP - 8ème, et de l'américaine General Atomics/Quasar - 10ème. La production de Quasar représente 15% de celle de Kazatomprom.

Les plus grandes compagnies minières d'uranium, "à l'occidentale"

Kazatomprom (Kazakhstan)

National Atomic Company (NAC) Kazatomprom, créée en 1997, est l'entreprise nationale du Kazakhstan, responsable de tout ce qui touche à l'industrie nucléaire, ainsi que des métaux rares. En 2018, une stratégie de privatisation de NAC Kazatomprom a été lancée. En 2024, le National Wealth Fund du Kazakhstan, Samruk-Kazyna détient 75% de Kazatomprom, les autres actions étant négociées à la Bourse de Londres et à la Bourse internationale d'Astana. Kazatomprom couvre l'ensemble du cycle du combustible nucléaire par le biais de coentreprises avec d'autres entreprises.

En 2022, l'extraction d'uranium représentait 85% des revenus de l'entreprise et en 2023 82% (rapport annuel 2023 p.47). Kazatomprom, en 2022, représentait 22% du marché minier, avec 11.373t U3O8 produites et, en 2023, 20% du marché minier avec 11.169t U3O8 produites (Ibid. pp. 7-10). Ses revenus en 2022 s'élèvent à 1 001 171 millions de KZT (Tenge kazakh) (2 248,16 millions USD ; 2 109,35 millions EUR) et en 2023 à 1 434 635 millions de KZT (3 233,24 millions USD ; 3 001,77 millions EUR) (Ibid.).

Cameco (Canada / Saskatchewan)

Cameco est une société canadienne privée. Plus exactement, il s'agit d'une société "privée" de la Saskatchewan, dont les propriétés foncières et les permis d'exploration se situent en majorité dans le nord de la Saskatchewan pour ce qui est de la partie canadienne. Lors de la création de Cameco en 1988, un type spécial d'actions, les "actions B", a été émis, "assigné à $1 du capital social, [qui] permet à l'actionnaire de voter séparément en tant que catégorie à l'égard de toute proposition visant à installer le siège social de Cameco ailleurs que dans la province de Saskatchewan" (p. 147). Cela montre le lien très fort entre Cameco et la province de Saskatchewan, même s'il s'agit d'une entreprise privée.

De plus, la Crown Investments Corporation est la société holding utilisée par le gouvernement de la Saskatchewan pour gérer ses sociétés d'État financières et commerciales ainsi que ses participations minoritaires dans des entreprises du secteur privé. Crown Investments Corporation détient 0,15% du capital de Cameco. Le président-directeur général de Cameco, Tim S. Gitzel, est quant à lui issu de l'université de Saskatchewan (il a également occupé des postes de direction au sein d'Orano).

Les activités de Cameco couvrent tout l'amont du cycle du combustible nucléaire, depuis l'exploration, l'exploitation minière et le broyage jusqu'à la fabrication du combustible, en passant par la conversion, et participe au développement de l' enrichissement au laser (pas encore commercialisé).

Ses clients sont des entreprises de services publics de l'énergie nucléaire de 15 pays. Cameco représente 16% de la production mondiale d'uranium (engagements de vente totaux de plus de 205 millions de livres d'U3O8) et possède 21% des installations mondiales de conversion primaire (engagements de vente totaux de fournir plus de 75 millions de kilogrammes d'UF6). En outre, en novembre 2023, elle a achevé l'acquisition de 49% de Westinghouse. Son chiffre d'affaires pour 2023 (recettes en termes canadiens) était de CAN$ 2.588 millions (environ US$ 1.887 millions ; € 1.770 millions), le produit de l'exploitation minière et du broyage représentant 84,5% de ses recettes attendues pour 2024 (Rapport annuel 2023 de Cameco).

Orano (France)

Orano Orano est une entreprise publique française, née en 2017 de la restructuration de la défunte Areva, cette dernière résultant de la fusion en 2001 de Framatome, Cogema et Technicatome, toutes issues des choix français en matière d'énergie nucléaire après la Seconde Guerre mondiale. Orano est présent à tous les stades du cycle du combustible nucléaire - en amont, avec l'enrichissement, et en aval, avec le retraitement et le recyclage, ainsi que le démantèlement des mines - ainsi que dans le transport et la logistique des matières nucléaires. L'État français détient 90% d'Orano, aux côtés de Japan Nuclear Fuel Limited et de Mitsubishi Heavy Industries qui détiennent chacun 5% (rapport annuel 2023, p.246).

Le chiffre d'affaires 2023 d'Orano est de 4.775 millions d'euros (5.088 millions de dollars). Le secteur minier représente 27,62% du chiffre d'affaires (1.319 millions EUR ; 1.405,55 millions USD).

Navoi Mining and Metallurgical Company (Ouzbékistan)

Navoi Mining and Metallurgical Company est la société d'État de l'Ouzbékistan qui s'occupe de toutes les questions minières et métallurgiques. Elle se concentre surtout sur l'or, mais a exprimé sa volonté de développer de plus en plus l'exploitation de l'uranium (site web).

Elle a été constituée en société par actions en 2021, dans le cadre d'un effort de réforme de l'entreprise publique.

Pour l'année 2022, ses recettes (toutes activités confondues) s'élevaient à 5.095 millions USD.

La Kombinats

Uranium One (Russie)

En 2007, Rosatom, la société d'État russe de l'énergie atomique a été réorganisée en société d'État (K. Szulecki, I. "Overland, I. "Russian nuclear energy diplomacy and its implications for energy security in the context of the war in Ukraine“, Nat Energy 8, 413-421 ; 2023 ; Nikita Minin, Tomáš Vlček, "Determinants and considerations of Rosatom’s external strategy“, Energy Strategy Reviews, Vol. 17, 2017, pp. 37-44). Elle offre non seulement toutes les étapes du cycle du combustible nucléaire, mais aussi la construction et l'exportation de réacteurs nucléaires, tout en proposant des montages financiers (Ibid.).

Les recettes de Rosatom atteignent 27.300 millions d'USD en 2023 (Tass).

Rosatom détient 100% des actions avec droit de vote de la Joint-Stock Company Atomic Energy Power Corporation (JSC Atomenergoprom). JSC Atomenergoprom détient des parts dans 222 entreprises. Elle couvre l'ensemble du cycle de production nucléaire, de l'extraction minière à la production d'électricité. Selon ses états financiers, en 2022, elle se classait deuxième en termes de production d'uranium avec 14% du marché. En 2022, son chiffre d'affaires total a atteint 1396,5 milliards RUB ("équivalent à" 19.979,77 millions USD au taux de change moyen pour 2022 1 USD = 69,8957 RUB), et le chiffre d'affaires minier, y compris mais non limité à l'uranium, était de 24,7 milliards RUB ("équivalent à" 353,38 millions USD au taux de change moyen pour 2022), dont 8,9 milliards RUB ("équivalent à" 127,33 millions USD) ont été vendus à des "clients externes" (p. 59 et 17).

Ses principales sociétés minières sont JSC AtomRedMetZoloto (ARMZ), détenue directement à hauteur de 84,52% (les autres actions appartenant à Rosatom et TVEL JSC) et le Groupe Uranium One. ARMZ représente principalement la "division" minière nationale et tous les producteurs d'uranium russes font partie d'ARMZ (Interfax, "Rosatom plans to start commercial mining of uranium in Tanzania in several years", 22 novembre 2022). En 2022, les recettes d'ARMZ, qualifiée de " division minière de Rosatom ", ont atteint 24,7 milliards RUB (" équivalent à " 353,38 millions USD au taux de change moyen pour 2022 : 1 USD = 69,8957 RUB). Le groupe Uranium One est "responsable de la production d'uranium en dehors de la Fédération de Russie et est le quatrième producteur mondial d'uranium" (site web). Uranium One Inc, d'origine canadienne, est une filiale indirecte d'Uranium One Group. En 2019 (derniers états financiers disponibles), les revenus d'Uranium One Inc. s'élevaient à 394 millions USD. Jusqu'à présent, elle opère principalement au Kazakhstan.

ARMZ s'occupe également de l'exploitation minière à l'étranger. En 2011, en Tanzanie, ARMZ Uranium Holding Co a acquis le gisement de la rivière Mkuju en rachetant Mantra Resources. L'actif a ensuite été transféré à Uranium One Inc (Interfax, "Rosatom plans to start commercial mining of uranium in Tanzania in several years", 22 novembre 2022).

CNNC, CGN et leurs satellites (Chine)

Deux grandes entreprises opèrent pour la Chine et sont toutes deux détenues par l'État.

China National Nuclear Corporation (CNNC) supervise tous les programmes nucléaires civils et militaires chinois. La CNNC participe à l'initiative Belt and Road et développe la coopération dans ce cadre (CNNC, "CNNC contributes to the Belt and Road Initiative“).

Elle est la seule entreprise à fournir de l'uranium domestique (WNA, "China’s Nuclear Fuel Cycle", 25 avril 2024). Elle exploite les mines en Chine par l'intermédiaire de sa filiale China Uranium Corporation Limited (CUC ou CNUC, également Sino-U), qui est également chargée de développer des projets à l'étranger (Ibid., CNNC Int Ltd "Informations sur l'entreprise“).

La CUC détient notamment comme filiale à 100 % CNNC Overseas Uranium Holding Limited ("CNNC Overseas"), qui détient à son tour 66,72% de CNNC Int Ltd (Ibid.). Cette dernière possède, en tant que filiale indirecte à 100 %, l'ancien Canadian Western Prospector Group Ltd. Les projets de Western Prospector (uranium et charbon) sont situés en Mongolie (Ibid.). CNNC Overseas a transféré à CNNC Ltd notamment les mines de Somina (Mines d'Azelik) au Niger. CNNC LtD est cotée à la bourse de Hong Kong (Ibid.). CNNC Int Ltd agit également en tant que négociant en uranium, notamment pour le compte de CNUC.(2) En 2022, les recettes de CNNC Int Ltd ont atteint 567,9 millions HK$ (72,61 millions USD).

La CUC/CNUC détient plusieurs mines et a différents projets à l'étranger, par le biais d'entreprises conjointes ou directement, notamment Rössing en Namibie (Rossing Uranium CNUC Hand-over information 25 juillet 2019).

China General Nuclear Power Corporation (CGN) sous la direction de la State-Owned Assets Supervision and Administration Commission (SASAC) du Conseil d'État de la Chine possède la China General Nuclear Power Co (CGNP). Cette dernière est la plateforme chinoise de production d'énergie nucléaire. Elle possède CGN Mining Co Ltd (CGNM), qui a acquis CGN Global Uranium Ltd (CGNGU) en 2019 et détient également 100 % de CGNM UK Ltd. CGNGU commercialise les ressources en uranium de CGN sur le marché international. CGNM UK Ltd, par l'intermédiaire d'une joint venture avec Kazatomprom, a mis en place la société d'exploitation minière Ortalyk LLP, fondée en 2011, qui détient les permis et exploite les mines des champs de Central Mynkuduk et Zhalpak au Kazakhstan.

Pour 2022, le groupe China General Nuclear Power Co a enregistré un revenu d'environ 82.822 millions RMB (11.431 millions USD). En décembre 2023, le chiffre d'affaires de CGN Mining Co Ltd était de 2.210 millions HKD (282 millions USD, 263 millions d'euros).

En plus de détenir et d'exploiter des mines, la Chine complète également son approvisionnement par des achats d'uranium. Par exemple, "en mai 2014, la société chinoise CGN a accepté d'acheter pour $800 millions d'uranium jusqu'en 2021" à l'Ouzbékistan (WNA, "Uranium in Uzbekistan2 avril 2024). Selon les douanes chinoises, l'Ouzbékistan serait " le deuxième fournisseur d'uranium du pays après le Kazakhstan " (Ibid.). En 2018, Orano était également un important fournisseur d'uranium naturel de CGNP (Site internet d'Orano Chine).

Il convient également de mentionner une entreprise telle que Beijing Zhongxing Joy Investment Co. Ltd (ZXXJOY investir), située à Pékin, qui est spécialisée dans les projets miniers internationaux, y compris l'extraction d'uranium, mais qui ne se concentre pas uniquement sur ce minerai. ZXJOY invest est liée à ZTE, société de télécommunication partiellement détenue par l'Etat (Management of ZXJOY invest ; Raphaël Rossignol, "Uranium nigérien, le coup de maître de la Russie“, Forbes, mars 2024). Elle participe notamment à des projets d'extraction d'uranium au Niger (mine d'Arlit - voir ci-dessous, troisième partie) et au Zimbabwe.

Une nouvelle ruée vers le Klondike ? Autres sociétés et projets dans le domaine de l'uranium et sociétés juniors

Les États-Unis n'ont pas de grande société minière d'uranium et semblent, jusqu'à présent, peu impliqués dans l'exploitation de mines à l'étranger (EIA, Uranium Marketing Annual Report, 2023 ; WNA, "US Uranium Mining and Exploration", novembre 2021 ; Agence pour l'énergie nucléaire (AEN)/Agence internationale de l'énergie atomique (AIEA), Uranium 2022: Resources, Production and Demand (Red Book 2022,), Éditions OCDE, Paris, 2023). Jusqu'en 2023, la principale exception est la société privée Quasar Resources (Australie - mine d'uranium Four Mile) appartenant à Heathgate Resources Pty Ltd, une société australienne d'extraction d'uranium (Beverley Mine), qui est en fait détenue par General Atomics (GA), une très grande entreprise privée américaine spécialisée dans l'énergie et la défense. En 2023, GA se classait au 197e rang du classement de ForbesLes plus grandes entreprises privées d'Amérique (2023) , avec un chiffre d'affaires de 3,1 milliards d'USD.

Les entreprises australiennes sont plus petites et opèrent principalement en Australie ou en Namibie. Nous avons notamment BHP Group Limitedune société minière et métallurgique multinationale qui exploite, entre autres, l'uranium en tant que sous-produit du cuivre en Australie.

Paladin Energy est une entreprise australienne qui est en train de redémarrer la mine Langer Heinrich en Namibie. Cette dernière devrait entrer en production au cours du premier trimestre 2024. Paladin Energy n'a pas eu de revenus en 2022 et 2023 (voir états financiers 2023 p.71). L'australienne Bannerman Energy développe le projet Etango en Namibie et, de ce fait, ne perçoit pas de revenus significatifs en dehors des intérêts (États financiers 2023).

Nous trouvons également deux petites entreprises canadiennes, Global Atomic Corporation - Canada (GAC) et GoviEx, actives au Niger. En 2023, GAC avait un revenu de $ 0,689 million CAN (0,5 million USD) et GoviEx ne s'était pas encore engagée dans la production commerciale, étant toujours concentrée sur l'exploration et le développement de projets (états financiers pour 2022, p.13 ).

De nombreuses autres entreprises verront probablement le jour avec le temps et les découvertes. Par exemple, le 9 novembre 2023, l'entreprise canadienne NexGen Energy Ltd reçu l' approbation ministérielle en vertu de la loi sur l'évaluation environnementale (Environmental Assessment Act) de la Saskatchewan pour le Projet Rook I. Selon l'entreprise, la mine pourrait "représenter plus de 23 % de la production mondiale d'uranium au cours des premières années de production" (Pratyush Dayal, ".Sask. government approval brings new biggest uranium project in Canada closer to reality,” CBC News, 28 novembre 2023).

Les entreprises semblent être perçues comme juniors lorsqu'elles en sont au stade de l'exploration de l'uranium et qu'elles sont plus petites.

Une nouvelle perspective sur l'approvisionnement potentiel en uranium

Par conséquent, si l'on veut évaluer la situation de l'approvisionnement pour un pays, il faut non seulement considérer les pays, mais aussi les entreprises nationales et étrangères qui détiennent des réserves et des ressources, en fonction de leurs joint-ventures et de leurs permis d'exploitation, sur un territoire.

Si l'on considère les ressources en uranium en fonction des détenteurs de réserves et de ressources, nationaux ou étrangers, on obtient une vision des ressources en uranium par pays, comme le montrent les graphiques ci-dessous, qui diffère de la vision classique que nous avons vue précédemment.

Méthodologie, sources et divergences

Les réserves et ressources globales d'uranium d'un pays sont composées des éléments suivants:

- les réserves et les ressources détenues sur le territoire du pays

- soit par l'État, ou par des entreprises nationales,

- soit par des sociétés étrangères. Cette part des réserves et des ressources ne peut en fait pas être utilisée par l'État, sauf si les contrats sont résiliés d'une manière ou d'une autre.

- les réserves et les ressources détenues par les entreprises nationales à l'étranger. Dans ce cas, le statut et les liens de la société nationale opérant à l'étranger avec l'État renforceront la capacité de l'État à utiliser les réserves détenues à l'étranger et donc la sécurité de l'approvisionnement. Cependant, ce type d'approvisionnement est évidemment moins sûr que ceux détenus par un État sur son propre territoire, car des contrats peuvent être rompus, des expropriations peuvent avoir lieu, etc. Il s'agit néanmoins de réserves et de ressources disponibles pour l'approvisionnement.

Pour Kazatomprom, Cameco et Orano, ainsi que pour les pays correspondants où ils opèrent, nous avons utilisé les réserves prouvées et probables et les ressources mesurées et indiquées (cf. glossaire), puis les ressources présumées telles qu'elles figurent dans leurs rapports annuels respectifs pour 2023.

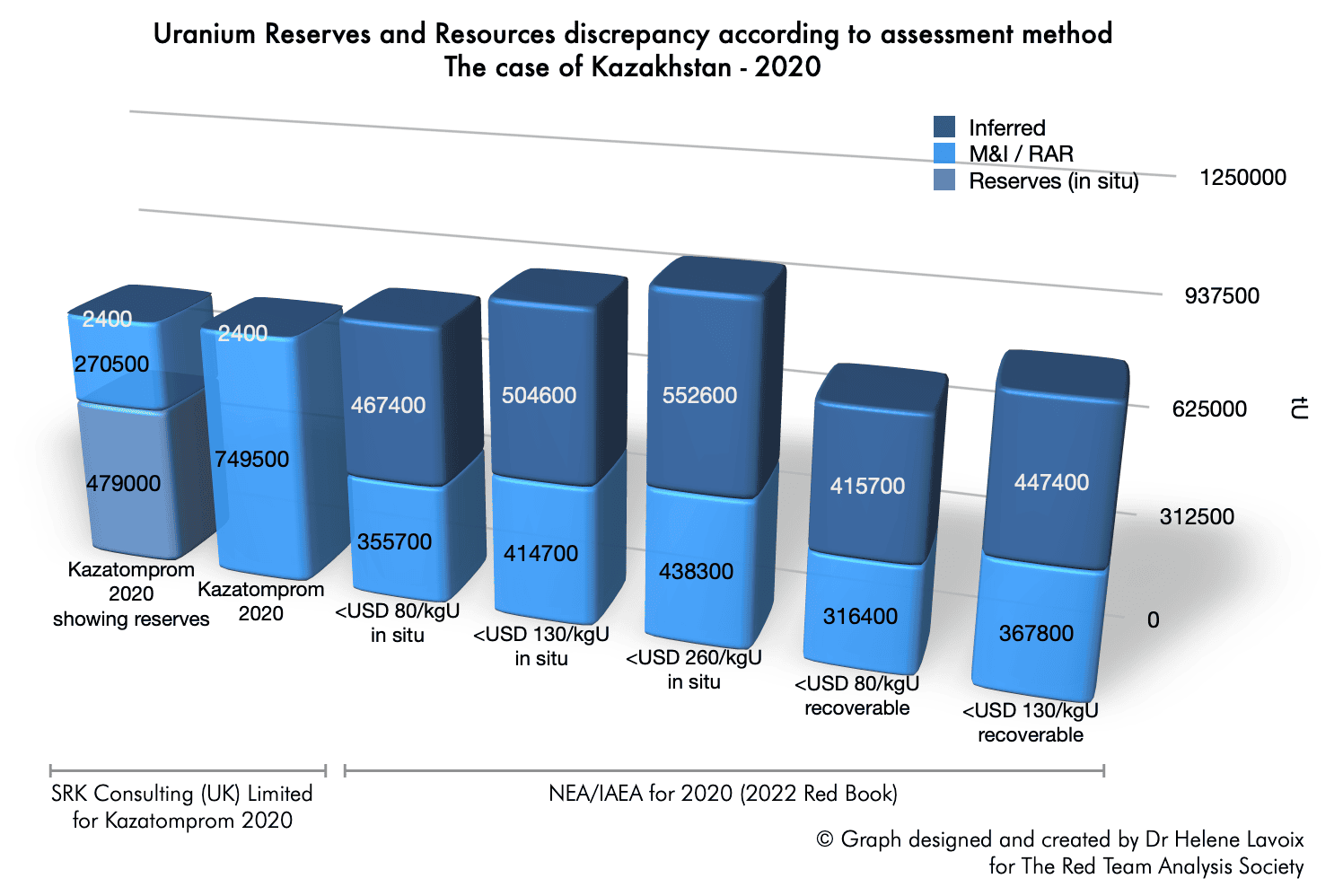

Toutefois, il convient de noter que le traitement des réserves de minerai et des ressources varie selon les sociétés d'audit. Par exemple, alors que le CRIRSCO (voir glossaire) précise que les réserves de minerai ne doivent pas être incluses dans les ressources, une société comme SRK consulting, qui audite les mines pour Kazatomprom, souligne au contraire que "les déclarations de ressources minérales auditées de SRK sont rapportées en incluant les ressources minérales converties en réserves de minerai. La réserve de minerai auditée est donc un sous-ensemble des ressources minérales et ne doit donc pas être considérée comme un complément à celles-ci " (SRK Consulting (UK) Limited, rapport d'audit 2020, p.23). Au contraire, Cameco suit les lignes directrices du CRIRSCO et les réserves sont déclarées en plus des ressources (2023 Annual report, p. 104). Orano, pour sa part, mentionne seulement qu'elle suit le CRIRSCO en termes de reporting, excluant ainsi logiquement les réserves des ressources (rapport annuel 2023, p.34).

En outre, la manière dont les prix futurs de l'uranium sont évalués influence fortement les estimations des réserves et des ressources, sans parler de l'anticipation des taux de change futurs. Par exemple, SRK Consulting pour Kazatomprom estime avec précision les prix annuels futurs pour son évaluation des réserves et des ressources. Pour sa part, l'AEN/AIEA présente les ressources en fonction d'une fourchette de prix.

Il y a donc des divergences dues à de multiples facteurs lorsque l'on cherche à évaluer l'approvisionnement futur par pays.

Le graphique ci-dessous illustre cette différence en comparant les données fournies par Kazatomprom et SRK Consulting (UK) Limited, concernant les réserves et les ressources à la fin de 2020 (pp. 23, 24, 29), et les données du Red Book 2022 de l'AEN/AIEA, qui correspondent à la même période.

Divergence entre les réserves et les ressources d'uranium selon la méthode d'évaluation

Le cas du Kazakhstan - 2020

Les différences entre les estimations kazakhes et l'évaluation des agences internationales sont importantes et vont de moins 19 800 tU en comparant Kazatomprom 2020 aux Ressources récupérables < 80 USD/kgU selon l'AEN/AIEA (moins d'uranium pour l'AEN/AIEA), à 239 000 tU en comparant Kazatomprom 2020 aux Ressources in situ(3) < 260 USD/kgU selon l'AEN/AIEA (moins d'uranium pour Kazatomprom).

Dans le pire des cas, la différence correspond approximativement à 13 ans des besoins en uranium estimés en 2024 pour les États-Unis, 18 ans pour la Chine et 29 ans pour la France (voir, pour les estimations annuelles, Hélène Lavoix, "L'avenir de la demande d'uranium - La montée en puissance de la Chine“, The Red Team Analysis Society, 22 avril 2024).

Compte tenu de la complexité des méthodologies utilisées pour estimer chaque type de réserves et de ressources, et des différents types de rapports, il est impossible de réconcilier facilement et parfaitement toutes les statistiques.(4)

Glossaire

La classification des ressources en uranium varie selon les acteurs.

Pour l'AEN/AIEA:

"Les ressources conventionnelles, ainsi que les ressources non conventionnelles lorsque des données suffisantes sont disponibles, sont ensuite divisées en quatre catégories en fonction des différents niveaux de confiance :

- Ressources raisonnablement assurées (RAR)

- Ressources présumées (RI)

- Ressources à pronostic (PR)

- Ressources spéculatives (SR)"

La correspondance entre les systèmes variant selon les pays est la suivante, selon l'AEN/AIEA, "Figure A3.1. Corrélation approximative des termes utilisés dans les principaux systèmes de classification des ressources", Uranium 2022: Resources, Production and Demand, OCDE 2023.

AEN/AIEA, Uranium 2022: Resources, Production and Demand, OECD 2023, pp. 537-538

Ressources identifiées Ressources non découvertes AEN/AIEA Raisonnablement assuré Inféré Pronostic Spéculatif Australie Mesuré Indiqué Inféré Non-découvert Canada (RNCan) Mesuré Indiqué Inféré Pronostic Spéculatif États-Unis (DOE, USGS) Raisonnablement assuré Inféré Non-découvert Russie, Kazakhstan, Ukraine, Ouzbékistan A+B+C1 C2 C2+P1 P1 P2 / P3

Pour les entreprises, telles que Kazatomprom, Cameco et Orano, par exemple, le Committee for Mineral Reserves International Reporting Standards (CRIRSCO) établit la norme internationale de déclaration pour l'estimation des ressources minérales et le calcul des réserves minières à partir des meilleures pratiques mondiales et fait des recommandations. Les réserves et les ressources sont expliquées en détail dans le rapport International Reporting Template (dernière édition 2019) :

CRIRSCO, International Reporting Template (dernière édition 2019)

- Réserves: "Une réserve minérale est la partie économiquement exploitable d'une ressource minérale mesurée et/ou indiquée.... Des études de préfaisabilité ou de faisabilité, selon le cas, auront été réalisées avant la détermination des réserves minérales." (p. 25).

- Réserves probables : "Une réserve minérale probable est la partie économiquement exploitable d'une ressource minérale indiquée et, dans certaines circonstances, d'une ressource minérale mesurée. La confiance dans les facteurs de modification s'appliquant à une réserve minérale probable est plus faible que celle s'appliquant à une réserve minérale prouvée". (p. 26).

- Réserves prouvées : "Une réserve minérale prouvée est la partie économiquement exploitable d'une ressource minérale mesurée. Une réserve minérale prouvée implique un degré élevé de confiance dans les facteurs modificateurs". (p. 26).

- Ressources (non cumulées avec les réserves) : "Une ressource minérale est une concentration ou une occurrence de matière solide d'intérêt économique dans ou sur la croûte terrestre, sous une forme, une teneur ou une qualité et une quantité telles qu'il existe des perspectives raisonnables d'extraction économique à terme.

L'emplacement, la quantité, la teneur ou la qualité, la continuité et les autres caractéristiques géologiques d'une ressource minérale sont connus, estimés ou interprétés à partir de preuves et de connaissances géologiques spécifiques, y compris l'échantillonnage.

Les ressources minérales sont subdivisées, par ordre de confiance géologique croissante, en catégories présumées, indiquées et mesurées". (p. 19).

- Ressources mesurées: "la quantité, la teneur ou la qualité, les densités, la forme et les caractéristiques physiques sont estimées avec un degré de confiance suffisant pour permettre l'application de facteurs modificatifs à l'appui de la planification détaillée de la mine et de l'évaluation finale de la viabilité économique du gisement..." (p. 21).

- Ressources indiquées: "la quantité, la teneur ou la qualité, les densités, la forme et les caractéristiques physiques sont estimées avec suffisamment de confiance pour permettre l'application de facteurs de modification suffisamment détaillés pour étayer la planification minière et l'évaluation de la viabilité économique du gisement..." (p. 21).

- Ressources présumées: "la quantité et la teneur ou la qualité sont estimées sur la base de preuves géologiques limitées et d'échantillonnages..." (p. 20).

Par conséquent, dans le graphique ci-dessous, nous avons utilisé, lorsqu'elles étaient disponibles, les données sur les entreprises fournies dans le dernier rapport public complet disponible au moment de la rédaction - la plupart du temps, les déclarations annuelles pour 2023. Lorsqu'aucune autre source n'était disponible, nous avons utilisé le RAR, tel qu'il figure dans le rapport annuel de 2022. Red Book 2022, et par la WNA. Nous avons construit les réserves et les ressources mesurées et indiquées (R&R) par pays de bas en haut, en commençant par les mines et les entreprises, comme nous l'avons fait pour nos recherches sur les réserves et les ressources mesurées et indiquées (R&R). The World of Uranium: Mines, States, and Companies – Database and Interactive Graph.

Une perspective différente sur l'approvisionnement en uranium

Le graphique ci-dessous présente les réserves et les ressources en fonction de leurs détenteurs. Le graphique montre les réserves et les ressources mesurées et indiquées (R&R) telles qu'elles étaient avant les développements de juin et juillet au Niger (voir Niger : une nouvelle menace grave pour l'avenir de l'énergie nucléaire française ?).

Si l'on considère la disponibilité de l'approvisionnement à travers ce prisme, le classement de nombreux pays change par rapport à l'approche classique pour les réserves et ressources.

L'Australie reste prioritaire. Les réserves et les ressources que les entreprises australiennes détiennent à l'étranger compensent largement celles que les étrangers détiennent sur son territoire. Toutefois, le niveau très élevé de la R&R australienne doit être considéré avec prudence. En effet, une seule mine (la mine Olympic Dam), appartenant au groupe BHP, détient 1.970.000 tU de R&R selon l'entreprise (l'uranium est produit comme sous-produit du cuivre, les R&R exactes sont 1280600 dans OC Sulphide et 689400 dans UG Sulphide, BHP Group annual report 2023). Cela représente 86% des R&R d'uranium connues pour l'Australie géographique. En outre, au moins un autre grand gisement australien n'est actuellement pas disponible (voir le rapport à venir). Les riches réserves et ressources d'uranium australiennes pourraient donc être en partie un mirage.

L'Australie est suivie par le Canada et ses opérations étrangères actives, puis par le Kazakhstan et sa politique de joint-ventures.

Le Canada, compte tenu de la vaste expérience des sociétés minières canadiennes, d'une part, et des relations avec les sociétés étrangères qui exploitent des mines au Canada, pourrait être en bien meilleure position que l'Australie pour l'avenir. Cette situation pourrait progressivement changer si l'Australie décidait de modifier sa politique nucléaire, le débat sur la question étant rouvert à l'approche des élections (John Boyd, "L'Australie débat de la sortie du nucléaire : la promesse d'un homme politique de construire sept centrales nucléaires suscite une vive polémique.", 3 juillet 2024, IEEE Spectrum)

En conséquence, en termes géopolitiques, les réserves et les ressources d'uranium seraient beaucoup moins bien réparties dans le monde qu'on ne le pense. Par exemple, si les États-Unis, pauvres en uranium (voir ci-dessous), envisageaient de compter sur leurs proches alliés, l'Australie et le Canada, pour s'approvisionner en uranium, ils pourraient constater que l'approvisionnement est beaucoup moins disponible qu'ils ne l'espèrent. Il faudra peut-être du temps pour que les ressources australiennes deviennent exploitables. Entre-temps, l'influence du Canada dans le monde pourrait également être considérablement renforcée, ce qui aurait des conséquences pour l'Amérique du Nord.

Le Kazhakstan se classe au troisième rang en termes de réserves et de ressources, tout en étant l'un des principaux producteurs mondiaux. Cependant, comme l'a souligné Meirzhan Yusupov, président du conseil d'administration de Kazatomprom, lors d'un entretien avec le Financial Times (FT) les problèmes logistiques découlant de la guerre en Ukraine et la fermeture des routes passant par la Russie pourraient favoriser les marchés de l'Est (par exemple "Kazatomprom : Le Kazakhstan est confronté à des contraintes d'approvisionnement en uranium vers l'Ouest dans le contexte du conflit ukrainien“, 11/09/2024, Daryo). La position du Kazhakstan en tant que fournisseur mondial s'en trouverait fragilisée. Réciproquement, si les problèmes de transport persistent, l'approvisionnement des acheteurs occidentaux d'uranium pourrait devenir complexe. De même, les réserves situées à l'est de la Russie pourraient devenir moins facilement accessibles.

Si l'on ne tient pas compte des ressources présumées, la Russie possède près de 40% de réserves et de ressources provenant de l'exploitation minière à l'étranger. Malheureusement, les rapports annuels des divisions et holdings minières russes ne fournissent pas d'estimations précises des réserves et ressources nationales. Les ressources utilisées sont celles fournies par les organismes internationaux. Il semble néanmoins que la Russie soit bien dotée en uranium domestique, ce qui renforce sa sécurité.

Compte tenu des tensions internationales croissantes et des sanctions américaines de mai 2024 interdisant les importations de produits à base d'uranium russe, on peut s'attendre à ce que la Russie renforce ses activités à l'étranger, ne serait-ce que pour empêcher ou compliquer l'approvisionnement en uranium des États-Unis et de leurs alliés ("Congress Passes Legislation to Ban Imports of Russian Uranium“, Morgan Lewis,, 13 mai 2024). La Russie pourrait également chercher à agir sur les prix à long terme de l'uranium, en s'assurant qu'ils se situent à un niveau qui profite à la Russie et à ses alliés, tout en perturbant la stratégie des autres. Les déclarations fermes des présidents russe et chinois lors de la visite d'État du président russe en Chine à la mi-mai 2024, mentionnant spécifiquement la coopération énergétique, qui "s'étend au-delà des hydrocarbures pour englober l'utilisation pacifique de l'énergie nucléaire", constituent un autre signal important renforçant la probabilité de voir les tensions géopolitiques avoir un impact sur l'exploitation minière de l'uranium, éventuellement même la façonnant (site Web du président de la Russie, "Media statement following Russia-China talks", 16 mai 2024 ; Bernard Orr, Guy Faulconbridge et Andrew Osborn, "Putin and Xi pledge a new era and condemn the United States", Reuters, 17 mai 2024). Des recherches et analyses supplémentaires, ainsi que des scénarios, sont ici plus que justifiés.

La Chine se classe ensuite au 9ème rang sans ressources présumées et au 7ème avec des ressources présumées. Compte tenu du développement prévu de sa production d'énergie nucléaire au cours des prochaines décennies et de l'augmentation considérable de ses besoins annuels en uranium qui en résultera, ces ressources seront-elles suffisantes en termes d'approvisionnement (voir L'avenir de la demande d'uranium - La montée en puissance de la Chine) ? La Chine s'est montrée active dans le développement de l'exploitation minière à l'étranger et nous pouvons nous attendre à ce qu'elle renforce encore ces efforts. Quelles seront les conséquences au niveau mondial ? La Chine a également pour politique d'acheter de l'uranium par le biais de contrats à long terme. Ces achats, ainsi que le développement de l'exploitation minière à l'étranger, pourront-ils se poursuivre et s'intensifier sans empêcher l'approvisionnement d'autres pays ? Là encore, il convient de poursuivre les recherches et de suivre la question de près.

Les mines du Niger sont principalement exploitées par la France, le Canada et la Chine. Signe supplémentaire de l'importance du renforcement de l'offre, le 13 mai 2024, le gouvernement nigérien a annoncé la décision de rouvrir la mine d'Azelik détenue par la joint-venture Somina, elle-même détenue à 37,2% par CNUC (Chine) et à 24,8% par ZXJOY invest (Chine) et fermée depuis 2014 (e.g. Le Monde, "Au Niger, une entreprise chinoise va reprendre l'extraction d'uranium après dix ans d'interruption", 14 mai 2024). Auparavant, le 10 mai 2024, ZXJOY invest avait rencontré l'ambassadeur du Niger en soulignant "les opportunités futures pour les investisseurs entre la Chine et le Niger" (ZXJOY CEO Met with Niger Ambassadorsite web). Cette décision avait été préparée en juin 2023 par un accord entre la CNUC et le gouvernement nigérien prévoyant la réouverture de la mine (Ibid.).

En outre, comme le montrent les événements et les développements en 2024, le Niger fait partie de forces politiques et géopolitiques puissantes, qui interagissent avec la politique et la géopolitique de l'approvisionnement en uranium (cf. Niger : une nouvelle menace grave pour l'avenir de l'énergie nucléaire française ?). Le coup d'État au Niger a bouleversé la situation antérieure, comme en témoigne la décision nigérienne de mettre fin à la coopération militaire avec les États-Unis à la suite de la réaction américaine au désir nigérien de vendre de l'uranium à l'Iran (Le Monde, “Au Niger, la question de l'uranium à l'origine de la discorde avec les Etats-Unis, selon le premier ministre"(14 mai 2024). Ainsi, compte tenu des réserves et des ressources disponibles, il faudra impérativement compter avec ces forces et agir en conséquence.

L'UE se classe ensuite au septième rang, grâce à l'expertise et au portefeuille minier de la France et d'Orano à l'étranger.

La France, pour sa part, se situe au 8ème rang et l'UE sans la France au 16ème. La position de la France, par rapport à la vision classique des réserves et ressources, est donc considérablement modifiée, passant d'une absence apparente dans le monde des fournisseurs à une place plutôt forte, même si les réserves et ressources d'outre-mer sont moins sûres que celles détenues sur le territoire national, comme le montre la situation au Niger (Niger : une nouvelle menace grave...). Cela devrait conduire à une politique étrangère et à une stratégie tenant compte de la nécessité de sécuriser ces approvisionnements clés et de les développer.

Entre-temps, il convient également de garder à l'esprit les ressources européennes inexploitées. L'Europe devrait, à la lumière de l'objectif de tripler la production d'énergie nucléaire d'ici 2050, commencer à développer ses mines, d'autant plus que le délai entre l'exploration et la production est long. En tout état de cause, le fait que l'Europe se classe au septième rang mondial légitime encore davantage la création, en mars 2024, de l'Alliance nucléaire de l'UE (Déclaration de l'Alliance nucléaire de l'UE, réunion du 4 mars 2024). L'Europe pourrait ici jouer une carte forte non seulement en termes de sécurité énergétique mais aussi d'influence internationale. Grâce à l'uranium, elle pourrait notamment retrouver un levier auprès des Etats-Unis, ce qui pourrait aider le vieux continent à reconquérir son indépendance.

Il y a ensuite la Namibie, dont la politique consiste à laisser les étrangers exploiter les mines namibiennes. Les mines namibiennes sont principalement exploitées par des sociétés chinoises et australiennes.

Il faut également souligner que les États-Unis ne se classent plus qu'au 15e rang mondial. Non seulement leurs efforts pour s'approvisionner à l'étranger sont rares, mais une partie de leurs propres mines d'uranium sont exploitées par des étrangers, principalement des Canadiens (notez que les avoirs de Rosatom dans les mines américaines ont été vendus à la société texane Uranium Energy Corp en novembre 2021, "UEC to buy Uranium One’s US uranium assets“, World Nuclear News, 9 novembre 2021).

Compte tenu des besoins actuels et futurs des États-Unis, on peut se demander si l'absence apparente d'intérêt et d'efforts à l'étranger est stratégiquement cohérente. Comme nous l'avons souligné plus haut, l'espoir d'un approvisionnement australien et canadien n'est peut-être pas si sûr. En outre, la coopération entre la Russie et la Chine en matière d'utilisation pacifique de l'énergie nucléaire, dans le cadre des besoins croissants de la Chine en uranium, pourrait avoir un impact important sur la disponibilité de l'uranium.

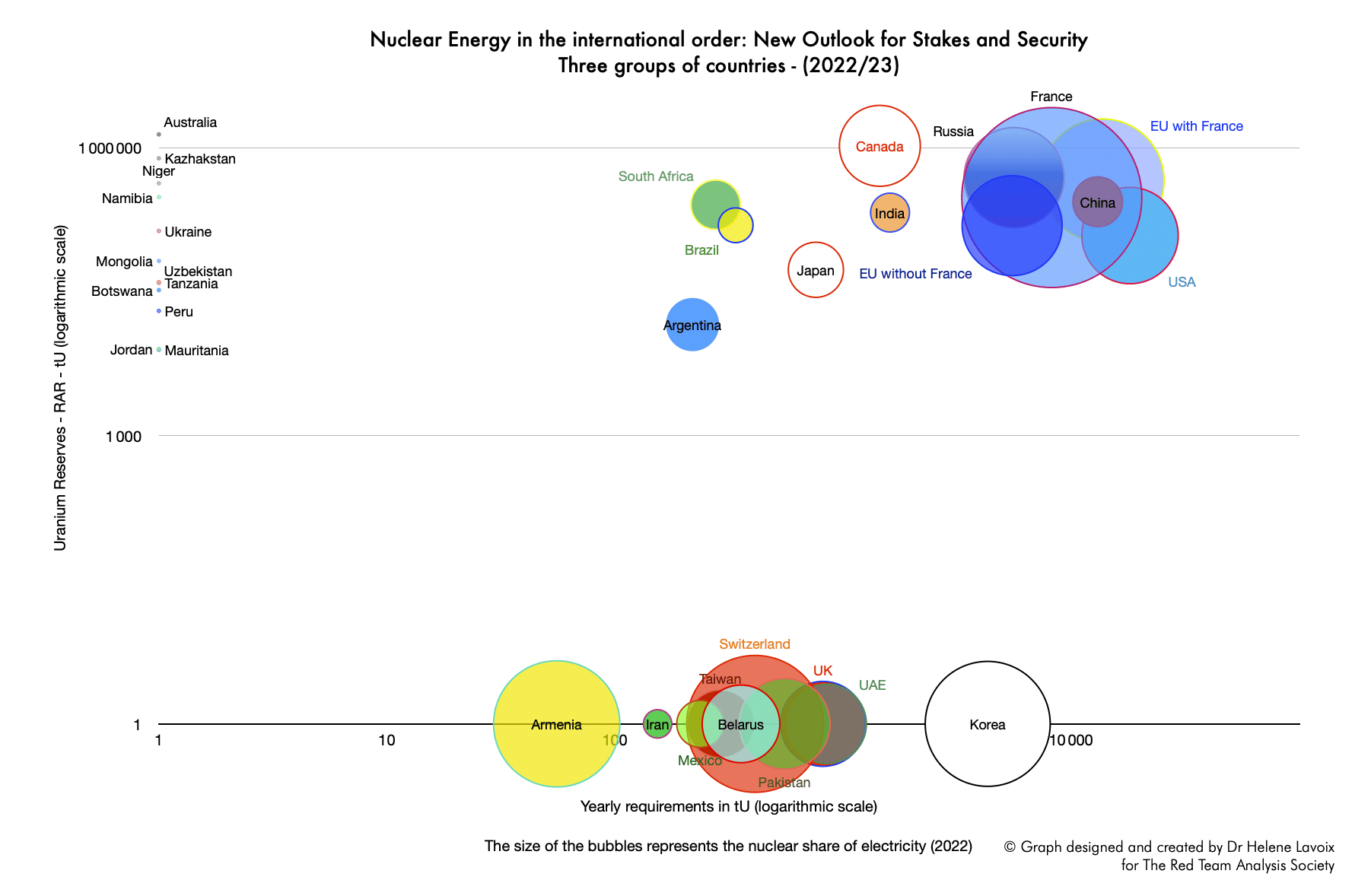

En conclusion, si l'on utilise la perspective revisitée des réserves et ressources d'uranium à la lumière des besoins actuels en uranium et des enjeux liés à la production d'électricité à partir de l'énergie nucléaire, on obtient les graphiques de la colonne de droite ci-dessous. A titre de comparaison, nous donnons l'approche classique dans la colonne de gauche.

Les changements les plus stupéfiants concernent la France, et bien sûr, par voie de conséquence, l'UE avec la France, ainsi que le Japon, grâce à ses joint-ventures au Kazakhstan et à la participation des entreprises japonaises dans la société française Orano. Nous pouvons constater que la sécurité de l'approvisionnement en uranium pour ces trois États et quasi-États est beaucoup plus forte qu'on ne le pensait au départ. Ces acteurs entrent dans le groupe des entités étatiques ayant à la fois des enjeux importants en ce qui concerne l'énergie nucléaire et une sécurité relativement équilibrée en termes d'approvisionnement et de besoins.

L'approche revisitée révèle une amélioration de la situation de la Russie et du Canada, qui bénéficiaient déjà de perspectives sûres et équilibrées. La situation de la Chine apparaît également meilleure que prévu.

En revanche, les États-Unis apparaissent relativement à la traîne par rapport aux autres pays.

Dans cet article, nous ne nous sommes concentrés que les réserves et les ressources. Le passage des réserves à la production devrait ajouter une nouvelle couche de complexité à la question.

Notes

(1) Des approches similaires devraient également être développées pour chaque étape du cycle du combustible afin d'avoir une vision exhaustive du domaine et de sa sécurité.

(2) Suite à différentes circulaires et cadres signés en 2022, les activités de CNNC Group Ltd sont définies comme suit :

"Le groupe a convenu de

i) agir en tant que fournisseur prioritaire du groupe CNUC pour sa demande à court terme de produits d'uranium naturel et en tant que fournisseur régional unique du groupe CNUC pour sa demande à moyen et long terme de produits d'uranium naturel ; et

ii) agir en tant que distributeur autorisé exclusif pour la vente et la distribution des produits d'uranium produits par la mine d'uranium de Rössing (détenue indirectement par la CNUC à hauteur d'environ 68,62%), pour la revente à des clients tiers dans tous les pays et régions du monde, à l'exception de la RPC".

Rapport annuel 2023, p. 6

(3) Selon l'AEN/AIEA, "les ressources in situ se réfèrent à la quantité estimée d'uranium dans le sol" avant d'envisager la manière de récupérer les ressources (pp. 10, 17). L'AEN/AIEA applique ensuite un facteur de récupération pour obtenir les ressources récupérées (Ibid.). Dans le cas du Kazakhstan, le facteur appliqué est de 88,38% et 88,18% pour passer des ressources in situ aux ressources récupérables.

(4) L'étude allemande plus récente BGR Energiestudie 2023 (février 2024) ne permet pas non plus de réconcilier facilement les données si l'on prend l'exemple du Kazakhstan.

Laisser un commentaire